چطور میتوان در بازار سهامی را پیدا کرد که از قیمت فعلیشان ارزشمندتر هستند و میتوانند در آینده، سود خوب را نصیب خریداران خود کنند؟ یا اصلا چرا قیمت سهام در بازار به بالا و پایین حرکت میکنند؟ با یادگیری اصول تحلیل بنیادی و مفاهیم مرتبط با آن، میتوانید مانند یک کارآگاه حرفهای عمل کنید. به قلب شرکتها نفوذ کرده، نقاط ضعف و قوت آنها را شناسایی کنید و در نهایت، تصمیم خود را با نهایت دانش ممکن بگیرید.

پس برای یادگیری بیشتر تحلیل بنیادی (فاندامنتال) در بازار بورس، با ما همراه باشید.

فهرست مطالب

تحلیل بنیادی چیست؟

تحلیل بنیادی (Fundamental Analysis – FA) به بررسی ارزش ذاتی یک سهم یا برگه بهادار از طریق اندازهگیری فاکتورهای مربوطه اقتصادی و مالی آنها میپردازد. ارزش ذاتی (Intrinsic Value) به ارزش یک سرمایهگذاری با مبنای شرایط مالی آن شرکت و وضعیت فعلی اقتصاد و محیط کسب و کار اطلاق میشود.

موارد گوناگونی هستند که میتوانند بر ارزش سهام یک شرکت تاثیر بگذارند. از این موارد می توانیم به موارد زیر اشاره کنیم:

- عوامل اقتصاد کلان مانند وضعیت فعلی اقتصادی

- عوامل وابسته به صنعت مانند وضعیت رکود یا رونق صنعت

- عوامل اقتصاد خرد

- عوامل درون شرکتی مانند وضعیت مدیریت شرکت و …

هدف نهایی از انجام بررسیهای تحلیل بنیادی و ارزشیابی سهام، قیاس قیمت کنونی آن سهم در بازار با قیمتی است که میتواند در واقعیت داشته باشد. قیمت کنونی سهم میتواند از ارزش ذاتی بیشتر باشد که به این حالت، overvalued و یا میتواند کمتر از ارزش ذاتی خود باشد که در این حالت به آن undervalued گفته میشود.

در حالت ایدهآل، ما به عنوان یک سرمایه گذار به دنبال سهام undervalued هستیم و سعی میکنیم از سهام overvalued دوری کنیم.

بیایید تحلیل بنیادی را بهتر درک کنیم

معمولا فرایند انجام تحلیل بنیادی از سطح کلان به خرد (ماکرو به میکرو) انجام میپذیرد. انجام چنین فرایندی بهتر میتواند به ما در شناخت ارزش گذاری صحیح سهام در بازار کمک کند. در طی این فرایند، سرمایهگذار معمولا گامهای زیر را طی میکند:

- ابتدا به بررسی وضعیت کلی اقتصاد در کشور میپردازد.

- سپس به قدرت صنعت مدنظر و تاثیر عوامل اقتصادی گوناگون بر آن گروه پرداخته

- و درنهایت عملکرد مالی آن شرکت را نسبت به دوره مالی گذشته آن و سایر شرکتها قیاس میکند.

از چه منابعی میتوانیم برای تحلیل بنیادی استفاده کنیم؟

تحلیل گران بنیادی و علاقهمندان به تحلیل بنیادی از اطلاعات مالی منتشر شده برای استفاده عموم برای انجام تحلیل و بررسی خود استفاده میکنند. عمدتا این اطلاعات از منابعی مانند سایت کدال و سایت رسمی بورس تهران استخراج میشوند. همچنین میتوان برای بررسی سیاست های شرکت مدنظر، به مطالعه گزارشهای ماهانه شرکت مدنظر پرداخت. همچنین تمامی اتفاقاتی که در برنامه هیئت مدیره شرکت و صاحبان آن هست نیز در این گزارش ها منتشر میشوند که مطالعه آنها، میتواند دید جامعی از شرایط آتی شرکت به ما بدهد.

برای تحلیل بنیادی اوراق قرضه، میتوانید به عواملی همچون فاکتورهای اقتصادی مانند نرخ بهره و وضعیت کلی اقتصاد نگاهی بیاندازید. همچنین، بررسی اوراق قرضه مدنظر با سایر اوراق قرضه منتشر شده در بازار و نرخ آنها نیز میتواند شما را از اوضاع و شرایط کلی وضعیت اوراق قرضه آگاه سازد. همچنین میتوانید با استفاده از خدمات شرکتهای رتبه بندی اعتباری به سنجش اعتبار و کیفیت اوراق قرضه و ناشر آنها و هدف ناشر از انتشار این اوراق، بپردازید.

در تحلیل بنیادی از آمارهایی همچون درآمد شرکت، سود، نرخ رشد محتمل آتی، بازده حقوق صاحبان سهام، حاشیه سود و سایر اطلاعات مالی برای حدس و مدلسازی در خصوص آینده آن سهم استفاده میشود.

ارزش ذاتی در تحلیل بنیادی چیست؟

یکی از پیش فرضهایی که تحلیلگران بنیادی سهام دارند این است که اغلب سهام شرکت ها، ارزش واقعی (ذاتی) خود را در قیمتشان نشان نمیدهند و قیمت فعلی آنها میتواند بالاتر یا پایینتر از ارزش فعلی آنها باشد. بنابراین تحلیلگران بنیادی معتقدند که ارزشی که با بررسی اطلاعات و صورتهای مالی شرکت بدست میآورند، بسیار نزدیکتر به ارزش ذاتی آن سهام خواهد بود.

برای مثال، فرض کنید سهام شرکتی در حال حاضر، ۵۰۰ تومان ارزش دارد. یک تحلیلگر بنیادی با بررسیهای جامع خود به نتیجه میرسد که سهام این شرکت به شکل ذاتی نه ۵۰۰ تومان، بلکه ۷۰۰ تومان ارزش دارد. یک تحلیلگر دیگر نیز ممکن است با بررسی همان دیتا، به عدد ۶۰۰ تومان دست پیدا کند. پس این مثال بدین معناست که لزوما تحلیلگران بنیادی نمیتوانند در خصوص اهداف قیمتی سهم، به اجماع نظر برسند و میتوانند موارد دیگری از جمله تحلیل تکنیکال، اتفاقات روز و سایر موارد تاثیرگذار را نیز در تحلیل خود مدنظر قرار دهند.

در نهایت، دیگر فرض اساسی تحلیلگران بنیادی این است که وضعیت حرکت قیمت سهام در طولانی مدت، صحت یا بطلان تحلیلشان را به نمایش خواهد گذاشت. اما مسئله مهمی که در این خصوص باید به آن توجه کنیم، بازه زمانی لازم برای رسیدن به نتیجهگیری مدنظر است. به مثال بالا دوباره توجه کنید. ممکن است سهام این شرکت در نهایت به ۷۰۰ تومان برسد و پیشبینی تحلیلگر اول محقق شود، اما اگر این اتفاق پس از ۱۰ سال بیفتد احتمالا بهتر است در خصوص صحت این تحلیل شک کنیم.

یکی از نکات مهمی که باید در خصوص آن توجه کنیم این است که تحلیل بنیادی عمدتا برای ارزشیابی سهام استفاده میشود، اما میتوان از تکنیک های مورد استفاده در آن برای ارزشگذاری و ارزشیابی انواع دیگر دارایی ها استفاده نمود.

تحلیل بنیادی در مقابل تحلیل تکنیکال، کدام بهتر است؟

متودهای مورد استفاده در تحلیل بنیادی کاملا با تحلیل تکنیکال و ابزارهای آن متفاوت هستند. در تحلیل تکنیکال، عمده تمرکز تحلیلگر بر قیمت و رفتار آن، الگوهای شکل گرفته در بازار و حجم معاملات در بازار است. تحلیل تکنیکال بر روند حرکت قیمت و دیتای های متعدد آن تمرکز کرده و بسیاری از اندیکاتورها و اسیلاتورهای بازار نیز با مدلهای ریاضی و برمبنای همین دیتاها ساخته شدهاند.

تحلیل بنیادی بر اطلاعات مالی گزارش شده توسط شرکتها تمرکز ویژهای دارد. همچنین از نسبتها و متریکهای گوناگونی جهت بررسی صحت و سلامت وضعیت مالی شرکت استفاده میشود. سپس تحلیلگران به بررسی وضعیت این شرکت با هم ردههای خود در صنعت مربوطه و سپس، با سایر شرکتها در فضای کلی اقتصاد میپردازند.

تحلیل بنیادی کمی و تحلیل بنیادی کیفی

یکی از مشکلاتی که در تحلیل بنیادی با آن مواجه هستیم، این است که این عبارت میتواند شامل هر موضوعی مرتبط با سلامت مالی – اقتصادی یک شرکت باشد. برای مثال درآمد، هزینه، سهم بازار شرکت، کیفیت مدیریت و … همگی بخشی از تحلیل بنیادی ما به حساب میآیند.

به همین خاطر در طی زمان، تحلیلگران وجوه گوناگون تحلیل بنیادی را مورد بررسی قرار داده و دو عنوان کلی را برای دستهبندی آنها پیشنهاد کردند.

- موارد مرتبط با کمیت: این موارد شامل اطلاعاتی است که میتوان آنها را به شکل عدد، فرمول و … نمایش داد.

- موارد مرتبط با کیفیت: اطلاعاتی که به استاندارد و ویژگیهای کیفی میپردازند و معمولا کلمهای هستند. حقوق ثبت شده شرکت مانند برند و اختراعات وکیفیت مدیریت که بالاتر به آن اشاره کردیم از این دسته هستند.

عمده تفاوت اطلاعات کمی و کیفی در تحلیل بنیادی، ملموس بودن آنهاست. اطلاعات کمی به سبب اینکه عددی هستند و میتوانند مقادیر را به شکل مشخص و دقیق به ما اعلام کنند، از قطعیت و ملموسیت بالایی برخوردارند. اما اطلاعات کیفی به آن شکل ملموس نیستند.

برای مثال، ممکن است شما کیفیت مدیریت را در شرکت x مناسب ارزیابی کنید. اما واژه کیفی مناسب که شما از آن استفاده کردهاید، دقیقا چه معنا و مفهومی دارد؟ چه پیشفرضهایی در ذهن شما وجود دارد که بر اساس آنها، عملکرد این تیم مدیریتی را مناسب ارزیابی کردهاید؟ یا اینکه چه مواردی را بررسی کردهاید؟ آیا از وضعیت مدیریت در سایر شرکتهای آن صنعت و بازار اطلاع کافی دارید که چنین رتبهای را به این تیم مدیریت نسبت دادهاید؟

این سوال و سایر پرسشها میتوانند یکی از چالشهای اساسیای باشند که هر تحلیلگری در تحلیل بنیادی با آنها مواجه میشود. اما به خاطر داشته باشید که صرفا به علت دشواری و چالش زیاد، نمیتوانیم تحلیل بنیادی با دیتای کمی را برتر از تحلیل بنیادی با دیتای کیفی بدانیم. خوب است تحلیلگر بتواند در طی زمان و با کسب تجربه بیشتر، بتواند یک تعادل مناسب بین این دو آیتم در تحلیلهای خود برقرار کند را که چشم پوشی از هر یک از این وجوه میتواند بر نتیجه تحلیل تاثیر اساسی بگذارد.

چه مواردی را باید در تحلیل بنیادی کیفی در نظر بگیریم؟

همانطور که بالاتر نیز اشاره کردم، موارد زیادی هستند که میتوانیم آنها را در تحلیل بنیادی خود در نظر بگیریم، اما ۵ عنصر اساسی وجود دارند که توجه به آنها ضروری است:

- مدل کسب و کار شرکت: شرکت دقیقا چه کاری انجام میدهد؟ مدل کسب و کاری آن دقیقا بر چه اساسی استوار است؟ آیا شرکت در حال حاضر، با اهداف ذکر شده در اساسنامه خود حرکت میکند یا اینکه مدل کسب و کاری فعلی با آن تفاوتی عمده دارد؟ شرکت به چه شکل عمده درآمد خود را کسب میکند؟ و …

- مزیت رقابتی شرکت: موفقیت شرکت در بازه زمانی طولانی تنها با ایجاد یک مزیت رقابتی قدرتمند و پایدار ممکن خواهد بود. هر چه این مزیت رقابتی قدرتمندتر باشد (مانند وضعیت شرکت مایکروسافت در دنیای سیستمعاملها) ورود سایر رقبا به این عرصه را سخت تر و به پایداری شرکت مدنظر کمک شایانی خواهد نمود. چنانچه که شرکتهای بسیاری مانند کوکاکولا توانستهاند مزیت رقابتی خود را برای چندین دهه متوالی حفظ نمایند.

- مدیریت: عدهای از تحلیلگران معتقدند که تیم مدیریتی یک شرکت، مهمترین شاخصهای است که حین سرمایهگذاری در شرکت مذکور باید به آن توجه کنیم. حتی بهترین مدلهای کسب و کاری و قدرتمندترین مزیت های رقابتی در وجود یک تیم مدیریتی ناسالم و ناکارآمد میتوانند به سادگی سهم بازار خود را به رقبا واگذار کرده و یا هرگز فرصتی برای رشد و درخشش پیدا نکنند. پس پیشنهاد میکنیم که از این به بعد و در حین پروسه تحلیل بنیادی، بررسی وضعیت مدیران شرکت مذکور، سابقه عملکردی آنها و … را نیز در لیست بررسیهای خود قرار دهید.

- حاکمیت شرکتی: حاکمیت شرکتی به مجموعهای از سیاست های مختلف موجود در یک نهاد یا سازمان در خصوص ارتباطات و مسئولیتهای متقابل مدیریت، مالکان و سهامداران میپردازد. تمامی این موارد در اساسنامه شرکت، آیین نامه و قوانین مقررات آن بحث شده و مورد بررسی و تصویب قرار میگیرند.

در حالت ایدهآل، شما علاقه دارید تا شرکت مدنظرتان کسب و کار خود را به شکل اخلاقی، منصفانه، شفاف و با بازدهی بالا انجام دهد و همچنین مدیران آن به خواستههای سهامداران احترام گذاشته و آنها را تا جای ممکن عملی سازند.

- صنعت: در انتها خوب است که صنعتی که شرکت بخشی از آن محاسبه می شود را نیز در نظر بگیریم. درک اینکه صنعت مذکور چیست و چگونه کار میکند میتواند به فهم بهتر ما از شرکت مدنظر کمک شایانی کند.

چه مواردی را باید در تحلیل بنیادی کمی در نظر بگیریم؟

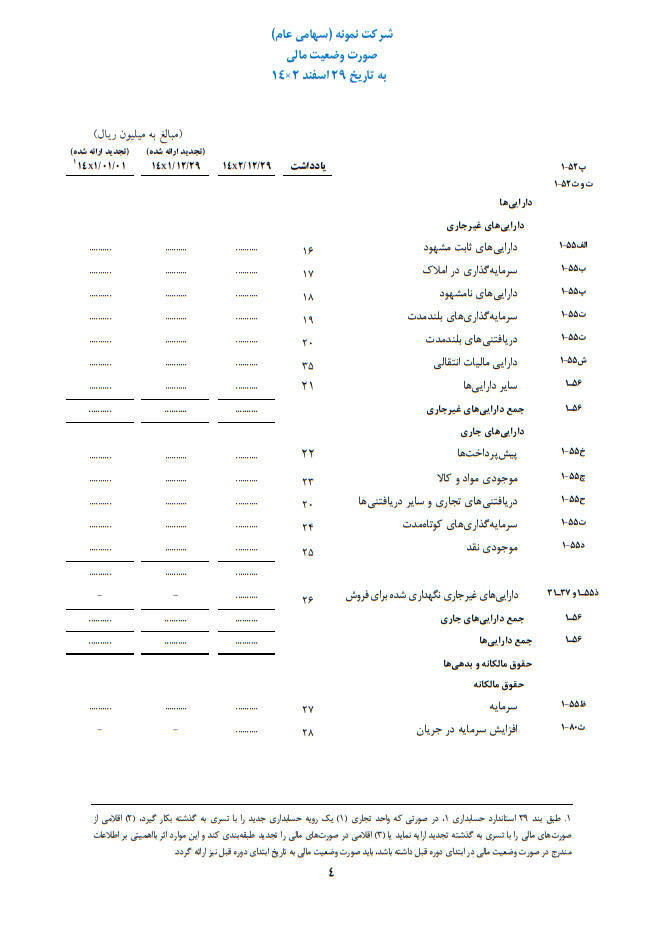

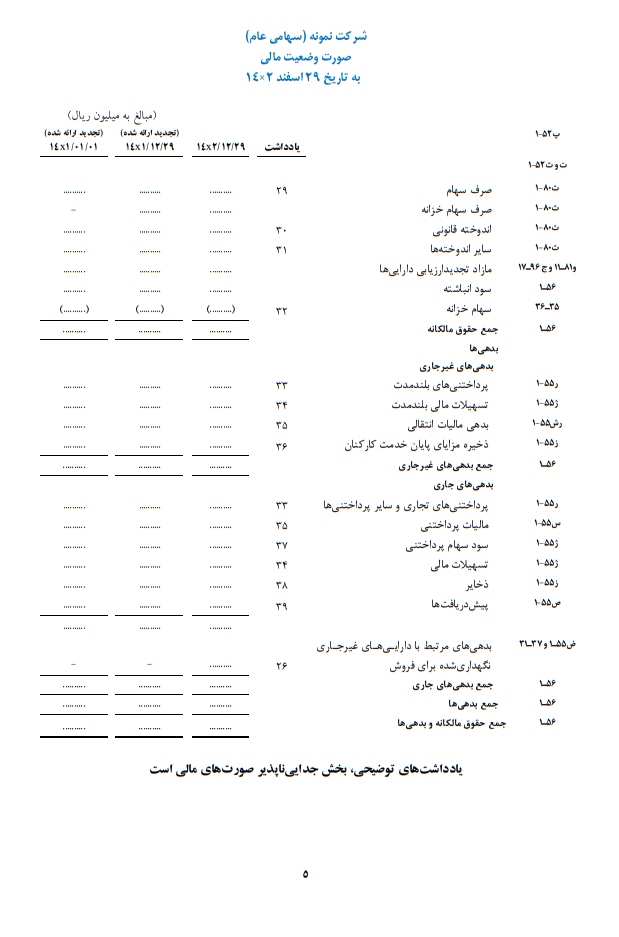

یکی از مهمترین مواردی که در تحلیل بنیادی کمی مورد بررسی قرار می دهند، دیتای مطرح و منتشر شده در صورتهای مالی شرکت است. ۳ تا از مهم ترین صورتهای مالی هر شرکت ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد هستند که به ترتیب آنها را در ادامه بررسی میکنیم. در باکس مقدمه میتوانید با کلیک روی دکمه دانلود، به مجموعه صورتهای مالی نمونه سازمان حسابرسی دسترسی پیدا کنید.

ترازنامه (صورت وضعیت مالی – The Balance Sheet)

ترازنامه نشان دهنده اطلاعاتی در ارتباط با داراییها، بدهیها و حقوق صاحبان سهام (سرمایه) شرکت است که مانند تصویری لحظهای از وضعیت شرکت عمل میکند. علت اینکه اسم این گزارش ترازنامه است، این است که طبق معادلهای اساسی، طرف دارایی ها همواره با جمع بدهیها و حقوق صاحبان سهام مساوی است.

داراییها = بدهیها + حقوق صاحبان سهام

Assets = Liabilities + Shareholders’ Equity

دارایی به منابعی گفته میشوند که یک شرکت در اختیار دارد. انواع دارایی شامل وجوه نقد، موجودی انبار، ماشین آلات و تجهیزات، ساختمانها و … هستند. اما طرف دیگر این معادله نشان دهنده منابع تامین مالی شرکت هستند. شرکت به طور عمده تامین مالی خود را از گروه بدهیها و موارد وابسته به آن (مانند وام و اوراق و …) بدست میآورد یا اینکه آنها را از طرف سهامداران و مالکان خود تامین میکند.

در تصاویر زیر میتوانید نمونه صورت وضعیت مالی (ترازنامه) ارائه شده توسط سازمان حسابرسی را مشاهده نمایید:

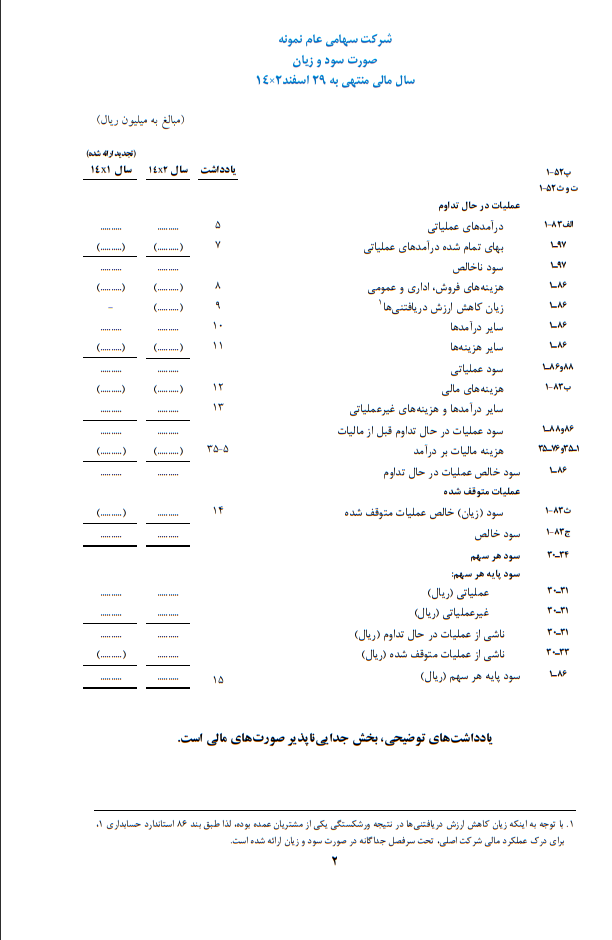

صورت سود و زیان (The Income Statement)

صورت سود و زیان به بررسی عملکرد شرکت طی یک بازه زمانی معین میپردازد. صورت سود و زیان به شکل ماهانه، دو ماهه، فصلی، شش ماهه، نه ماهه و سالانه در دسترس هستند و در آنها موضوعاتی از جمله درآمدها، هزینهها، سود حاصله از فعالیتهای عملیاتی شرکت و … آورده شدهاند.

نمونه صورت سود و زیان رسمی ارائه شده توسط سازمان حسابرسی را میتوانید در تصویر زیر مشاهده نمایید:

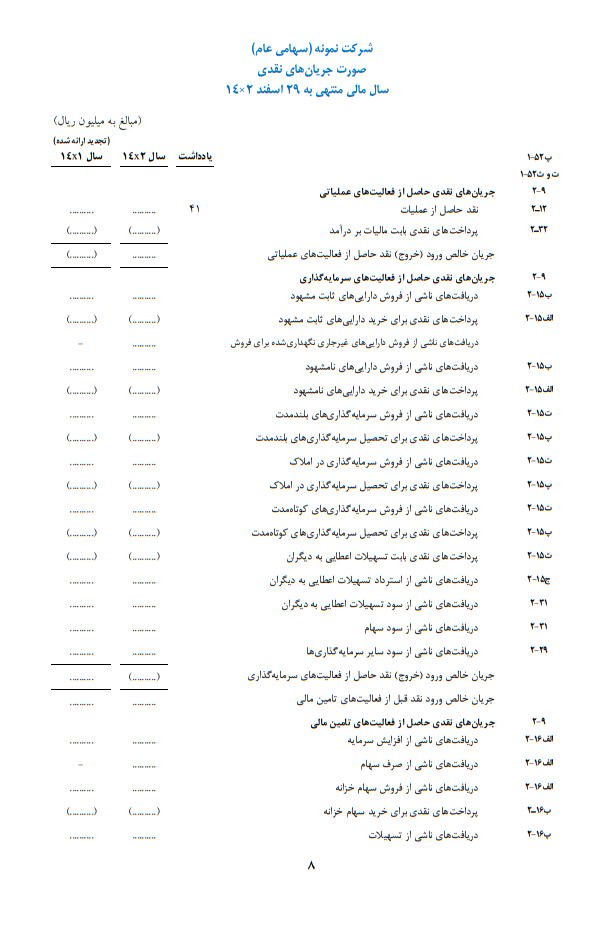

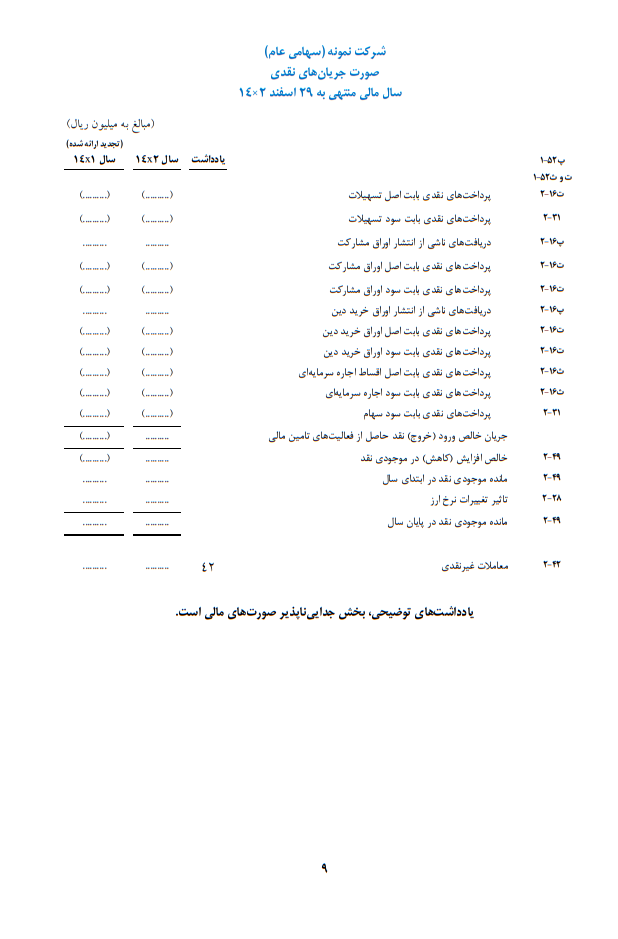

صورت جریان وجوه نقد (Statement of Cash Flows)

صورت جریان وجوه نقد نشان دهنده جریانات ورودی و خروجی وجه نقد به شرکت در طی یک بازه زمانی مشخص است. همانطور که از اسم این گزارش پیداست، عمده تمرکز آن بر موارد زیر است:

- جریانات وجوه حاصل از سرمایه گذاری (Cash from investing – CFI):

وجوه نقدی که برای سرمایهگذاری در داراییها مختلف استفاده شده یا از فروش سرمایهگذاریها بدست آمده اند.

- جریانات وجوه حاصل از عملیات تامین مالی (Cash from financing – CFF):

وجوهی که از عملیات تامین مالی مانند دریافت وام بدست آمده یا برای پرداخت اقساط وام از شرکت خارج شدهاند.

- جریانات وجوه حاصل از عملیات اصلی شرکت (Operating Cash Flow – OCF):

وجوه بدست آمده / خرج شده طی انجام عملیات اصلی شرکت.

یکی دیگر از دلایل اهمیت صورت جریان وجوه نقد این است که معمولا دستکاری آنها توسط شرکتها با چالش و دشواری بیشتری همراه است. به همین سبب برخی از سرمایهگذاران و تحلیلگران تمرکز و توجه عمده خود را بر این صورتهای مالی قرار میدهند.

در تصاویر زیر میتوانید نمونه صورت جریان وجوه نقد رسمی ارائه شده توسط سازمان حسابرسی را مشاهده فرمایید:

سخن آخر

تحلیل بنیادی با وجود اینکه تکنیکی مناسبتر برای تحلیل و بررسی بازارها به شمار میرود، اما پیچیدگی بیشتری نسبت به تحلیل تکنیکال دارد. تحلیلگر بنیادی نیازمند آپدیت ماندن در زمینههای گوناگونی از جمله اخبار سیاسی اقتصادی، بررسی شرایط و نمایههای موجود در علم اقتصاد، تحلیل صنعت، تحلیل مناسب شرکت و قیاس چندین شرکت با یکدیگر است. پیچیدگی ذاتی اطلاعات مالی نیز بر این چالشها میافزاید. امیدواریم توانسته باشیم با ارائه این مطلب جامع، گامی هرچند کوچک در مسیر آگاهسازی تحلیلگران ایرانی برداشته باشیم.