فهرست مطالب

مقدمه

خالص ارزش دارایی یکی از روش های مختلف برای تعیین ارزش واقعی یا ذاتی یک شرکت یا واحد تجاری است که با عنوان NAV یا ارزش دارایی های ناخالص شناخته می شود. این مدل ارزشگذاری بر اساس ارزش خالص دارایی های شرکت، به طور کلی املاک، تجهیزات، سرمایه های دریافتنی و بدهی های موجود در نظر گرفته شده است.

محاسبه NAV معمولاً با کم کردن بدهیها از داراییهای کل شرکت صورت می گیرد. این مدل می تواند در تحلیل و ارزیابی عملکرد و سلامت مالی شرکت ها مفید باشد. انواع مختلفی از NAV وجود دارد، از جمله NAV تصحیحشده که به مواردی مانند تغییرات در ارزش املاک و تجهیزات توجه دارد. از جمله روشهای معمول برای محاسبه NAV میتوان به مدل حقوقی و مدل بازاری اشاره کرد.

خالص ارزش دارایی چیست؟

خالص ارزش دارایی (Net Asset Value) یا به اختصار NAV، ارزش کل دارایی های یک واحد تجاری را نمایان میکند. این ارزش از جمع کل دارایی های واحد منهای مجموع بدهی های آن محاسبه می شود. NAV بهعنوان یک شاخص استاندارد شناخته شده، به سرمایه گذاران و تحلیلگران کمک می کند تا ارزش واقعی شرکتها، سهام و سایر اوراق بهادار را مورد ارزیابی قرار دهند و در نتیجه، سود بهتری را بدست آورند. استفاده از NAV به عنوان یک معیار استاندارد، امکان مقایسه عملکرد شرکت ها و صندوق های سرمایهگذاری را فراهم می کند.

کاربرد NAV در ارزش گذاری

NAV بهعنوان ابزاری برای ارزش گذاری شرکت های سرمایه گذاری، هلدینگ ها و صندوقهای سرمایهگذاری بسیار ارزشمند است. زمانی که قیمت سهام یا واحدهای صندوقهای سرمایهگذاری بالاتر از NAV باشد، این نشان دهنده وجود حباب مثبت است، به این معنا که سرمایهگذاران ممکن است مبلغی بیشتر از ارزش واقعی دارایی ها را پرداخت کنند.

باید توجه داشت که در برخی مواقع، قیمت سهام و صندوقهای قابل معامله ممکن است پایینتر از NAV باشد، که این موضوع را به عنوان حباب منفی می شناسیم. در این حالت، سهام به ارزش کمتر از ارزش واقعی خود معامله می شود. حباب منفی ممکن است به دلیل چشمانداز نزولی برای سهام یا صندوق های سرمایهگذاری و یا فشار عرضه ایجاد شود.

همچنین NAV در ارزشگذاری شرکت هایی که دارای املاک و مستغلات هستند کاربرد دارد. این شرکت ها معمولاً دارای داراییهای متنوعی مانند ساختمانها، زمینها، واحدهای تجاری و مسکونی و منابع متنوع دیگر هستند که ارزش آنها میتواند با تغییرات در بازار و اقتصاد تغییر کند. بنابراین لازم است تا ارزش روز دارایی ها را در هنگام خرید و فروش سهام این شرکت ها را دانست.

بهطور کلی، در خرید و فروش سهام و صندوقهای سرمایهگذاری، توجه به NAV بسیار مهم است و مقایسه اختلاف قیمت بازار با NAV یکی از راهکارهای مقایسه این شرکتها و صندوقها با یکدیگر است، که این اختلاف به عنوان نسبت P/NAV شناخته میشود.

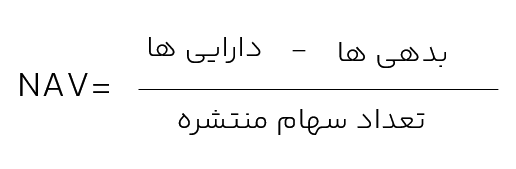

فرمول محاسبه NAV

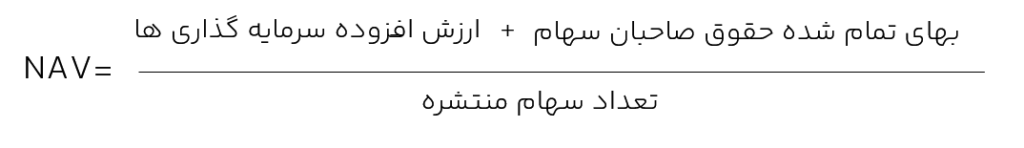

در مخرج کسر اگر تعداد سهام منتشره قرار بگیرد، NAV شرکت های سرمایه گذاری و هلدینگ ها محاسبه می گردد. در صورتی که تعداد واحد های منتشره را در مخرج قرار دهیم می توانیم NAV صندوق های سرمایه گذاری را محاسبه کنیم.

بهطور مختصر، NAV برابر با ارزش کل دارایی های یک واحد تجاری یا صندوق سرمایه گذاری منهای ارزش کل بدهی های آن است. این فرمول به عنوان یک روش برای ارزشگذاری شرکت ها و صندوق های سرمایه گذاری استفاده می شود.

روش های دیگر محاسبه NAV

روشهای دیگر محاسبه ارزش خالص دارایی (NAV) که بیشتر در شرکت های سرمایهگذاری مورد استفاده قرار می گیرند، عبارتند از:

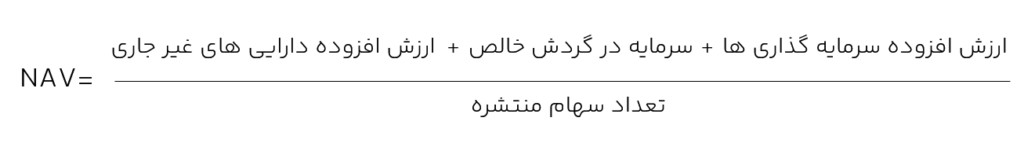

روش اول:

در این روش، ارزش افزوده سرمایهگذاریها برابر با ارزش روز سرمایهگذاری منهای بهای تمامشده سرمایهگذاریها است.

سرمایه در گردش خالص هم در این فرمول عبارت است از داراییهای جاری منهای بدهیهای جاری، همچنین ارزش افزوده داراییهای غیر جاری، از تفاضل ارزش روز داراییهای غیر جاری و بهای تمامشده دارایی غیر جاری به دست میآید.

روش دوم:

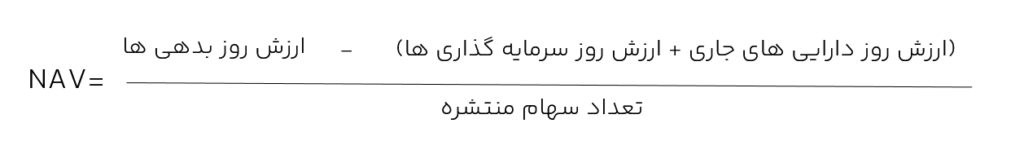

روش سوم:

در این روش، ارزش افزوده سرمایهگذاریها با بهای تمام شده حقوق صاحبان سهام جمع شده و به عنوان خالص ارزش دارایی محاسبه می شود.

بیشتر بخوانید: شرکت مشاور سرمایه گذاری چیست؟

NAV صدور در صندوق های سرمایه گذاری چیست؟

NAV صدور به مبلغی اشاره دارد که سرمایه گذاران برای خرید واحد های جدید صندوق سرمایه گذاری پرداخت می کنند. این مبلغ اندکی بیش تر از ارزش خالص هر واحد یا NAV هر واحد است. این تفاوت به این دلیل است که مدیر صندوق در خرید اوراق بهادار جدید باید هزینه ای را بابت کارمزد پرداخت کند و برای جلوگیری از تحمیل این هزینه به سرمایه گذاران قدیمی، از سرمایه گذاران جدید مبلغی دریافت می شود.

NAV ابطال در صندوق های سرمایه گذاری چیست؟

NAV ابطال به زمانی اشاره دارد که سرمایه گذاری به پول نقد نیاز داشته و واحد های خود را به فروش می رساند. در این صورت، قیمت واحد ها بهصورت NAV ابطال محاسبه می شود. قیمت هر واحد در زمان ابطال با کسر هزینه های مربوط به معاملات از بهای فروش دارایی های پرتفوی تعیین می شود و مبلغ خالص پرداختی به سرمایه گذار مشخص می شود.

به این ترتیب، NAV ابطال معمولاً کمتر یا مساوی NAV هر واحد است. در نتیجه، قیمت صدور و ابطال واحدها نیز بر اساس NAV تعیین می شود و همسو با تغییرات آن، نوسان می کند. در نهایت، سود یا زیان هر سرمایهگذار از تغییر ارزش واحد های صندوق مشخص می شود.

نکات مهم در خصوص خالص ارزش دارایی – NAV

1) NAV صندوق های سرمایه گذاری مشترک (غیر قابل معامله) یک روز با تأخیر محاسبه می شود و در سایت صندوق اعلام می گردد. به عبارتی دیگر NAV ابطال امروز مربوط به خالص ارزش دارایی های روز قبل است. برای محاسبه NAV صندوق های سرمایه گذاری نیاز به قیمت پایانی اوراق بهادار موجود در پرتفوی صندوق می باشد. بنابراین باید تا زمان بسته شدن بازار صبر کرد و پس از آن اقدام به محاسبه خالص ارزش دارایی ها نمود. علت تأخیر یک روزه در ارائه NAV این موضوع است.

۲) NAV صدور و ابطال با هم برابر نیستند این مورد به دلیل کارمزد و هزینه های ناشی از معاملات و مدیریت صندوق سرمایه گذاری می باشد.

3) ارزشگذاری شرکت های سرمایه گذاری، هلدینگ ها، صندوق ها و شرکت های حوزه ساختمانی از طریق خالص ارزش دارایی صورت می گیرد.

4) NAV شرکت های سرمایه گذاری و صندوق ها به راحتی قابل محاسبه است. اما NAV شرکت های ساختمانی نیاز به ارزش گذاری املاک و مستغلات آن ها توسط کارشناسان دادگستری است و به صورت برآوردی می باشد.

نکات محاسبه NAV شرکت های سرمایه گذاری و هلدینگ ها

استفاده از ترازنامه: دارایی ها و بدهی های محاسبه شده برای NAV باید از آخرین ترازنامهی منتشرشده توسط شرکت ها استخراج شود تا دقت محاسبات افزایش یابد.

اطلاعات پرتفوی: جزئیات مربوط به پرتفوی سرمایهگذاری ها باید از آخرین صورت وضعیت پرتفوی، که در سایت کدال منتشر می شود، استخراج شود تا محاسبات بر اساس اطلاعات بهروز و دقیق انجام شود.

ارزش روز پرتفوی بورسی: برای محاسبه ارزش روز پرتفوی بورسی، باید قیمت پایانی روزانه را به عنوان ملاک در نظر گرفت.

ارزش روز پرتفوی غیربورسی: برای محاسبه ارزش روز پرتفوی غیربورسی، معادل بهای تمامشده سرمایهگذاری ها باید در نظر گرفته شود و یا با ضریب مشخصی ارزش برآوردی روز آن ها را محاسبه کرد. به طور مثال بهای تمام شده پرتفوی غیر بورسی شرکتی 1000 میلیون ریال است. در این حالت می توان میانگین بازدهی شاخص صنعت مورد نظر در بازار سرمایه را برای آن در نظر گرفت.

لحاظ کردن سود و زیان: ذخیره کاهش ارزش سرمایهگذاری ها و سود نقدی شرکت های زیر مجموعه بین دو تاریخ مهم باید به محاسبات خالص ارزش دارایی اضافه شود.

لحاظ کردن سود حاصل از فروش: سود حاصل از فروش سرمایهگذاری ها که بین دو تاریخ مهم ایجاد شده است، باید در محاسبات NAV لحاظ شود تا ارزش واقعی شرکت ها را نمایان کند.

با رعایت این نکات، محاسبه NAV شرکت های سرمایهگذاری به دقت بیشتری انجام می شود و ارزش واقعی دارایی های آنها بهخوبی مشخص می شود.

سخن آخر

در پایان، خالص ارزش دارایی یکی از ابزارهای مهم برای ارزیابی شرکت ها، صندوق های سرمایه گذاری و هلدینگ ها است که با استناد به ارزش خالص دارایی ها، به سرمایه گذاران کمک میکند تا تصمیمات بهتری بگیرند. ارزش گذاری با استفاده از خالص ارزش دارایی نیازمند دقت و توجه به جزئیات است، از جمله استفاده از اطلاعات به روز و دقیق در محاسبات، لحاظ کردن تغییرات و سود و زیان ها بین دو تاریخ مهم، و استفاده از روش های مناسب برای محاسبه NAV. با رعایت این نکات، NAV می تواند به عنوان یک راهنمای قابل اعتماد برای سرمایهگذاران در فرآیند تصمیم گیری مؤثر باشد.