فهرست مطالب

مقدمه

سرمایه گذاری در بازارهای مالی، همواره با چالش ها و فرصت هایی همراه است که بخشی از آنها مربوط به ریسک و بازده است. در این مقاله، قصد داریم به بررسی یکی از اصلیترین مفاهیم در این حوزه، یعنی رابطه بین ریسک و بازده، بپردازیم. آیا افزایش ریسک همیشه به معنای افزایش بازده است؟ و چگونه میتوان ریسک را اندازهگیری کرد؟ همچنین، به این سوال پاسخ میدهیم که آیا استراتژیهایی برای مدیریت و کاهش ریسک وجود دارد تا بتواند به حفظ سرمایه و افزایش بازده کمک کند؟ در ادامه، به این پرسشها پاسخ داده و روشهایی را برای مواجهه هوشمندانه با چالشهای سرمایهگذاری ارائه خواهیم داد.

ریسک چیست؟

در تعریف کلی، ریسک به عدم قطعیت در مورد نتایج آینده اشاره دارد. در حوزه سرمایه گذاری و علم مالی، ریسک از طریق انحراف معیار بازده تحقق یافته از بازده مورد انتظار تعریف میشود، انحراف معیار نشان دهنده پراکندگی بازدهی نبست به میانگین (بازده مورد انتظار) است. انحراف معیار نتیجه اندازه گیری نوسانات بازدهها است که به ما امکان میدهد ریسک مرتبط با سرمایه گذاری را درک کنیم.

برای مثال، اگر انتظار داشته باشید که بازدهی 30% از بازار بورس در یک سال به دست آید و پس از یک سال بازدهی واقعی 25% باشد، اختلاف 5% نشاندهنده یک نتیجه خاص از ریسک سرمایه گذاری است. این اختلاف، نمونهای از انحراف بازده تحقق یافته از بازده مورد انتظار است که ریسک سرمایهگذاری را نشان میدهد، به این معنا که نتایج ممکن است هم بهتر و هم بدتر از آنچه انتظار میرفت، باشد. به عبارتی دیگر ریسک لزوماً جنبه منفی را نشان نمیدهد.

بازده چیست؟

بازدهی در سرمایه گذاری از دو طریق افزایش یا کاهش ارزش سرمایه (سود و زیان سرمایهای) و سود نقدی (بازده نقدی) محقق میشود. برای درک بهتر این موضوع به مثال زیر دقت کنید:

فرض کنید در ابتدای سال 1402 قیمت سهام الف برابر با 1,000 تومان می باشد. در این حالت شما اقدام به سرمایه گذاری در این شرکت می نمایید در طی سال، شرکت به ازای هر سهم 200 تومان سود نقدی تقسیم می نماید. در انتهای سال قیمت سهام افزایش یافته و به 1100 تومان رسیده. در این حالت برای محاسبه بازدهی چگونه اقدام می شود؟

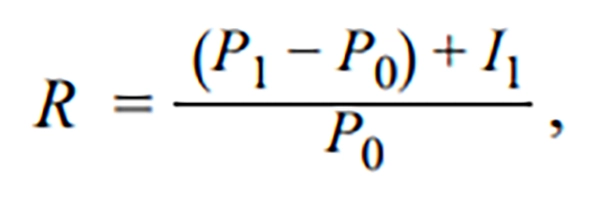

فرمول کلی محاسبه بازدهی به شکل زیر است:

در اینجا:

P1: قیمت سهام در انتهای دوره

P0: قیمت سهام در ابتدای دوره

I1: سود نقدی دریافتی

در برخی از کتب از حرف D نیز به عنوان سود نقدی استفاده میگردد که در هر دو شکل مفهوم یکسانی را دارد.

پس از اطلاع از فرمول بازدهی، حال اقدام به محاسبه بازدهی مثال قبلی مینماییم:

برای تفسیر جزئیتر این مثال میتوان گفت 10% بازدهی از افزایش قیمت سهام در طی یک سال بدست آمده و 20% بازدهی مربوط به دریافت سود تقسیمی بوده است.

رابطه ریسک و بازده چگونه است؟

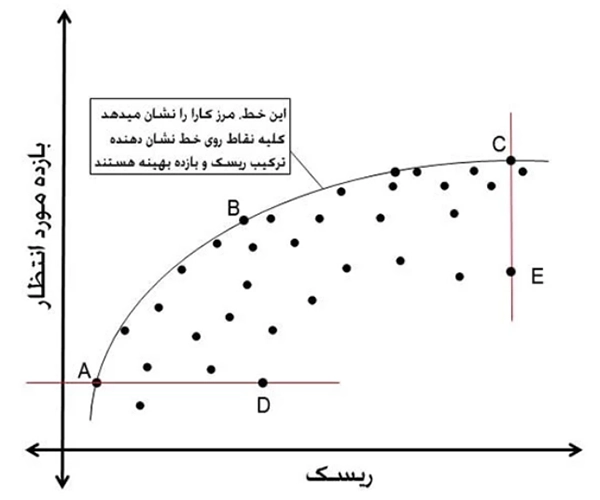

تئوریهای مختلف مالی و نظریه های این حوزه بر این فرض استوار هستند که افزایش بازدهی مستلزم پذیرش ریسک بیشتری است؛ بنابراین عکس این موضوع نیز صادق است. اگر میخواهید ریسک کمی داشته باشید باید انتظار بازدهی به مراتب کمتری را نیز قبول کنید. چرا که همواره رابطه مستقیمی بین ریسک و بازده وجود دارد.

در بررسی مرز کارای مارکویتز (شکل زیر) پی میبریم که با افزایش ریسک شاهد افزایش بازدهی هستیم. به طور مثال ریسک و بازدهی پرتفوی A نسبت به پرتفوی B کمتر است.

انواع ریسک

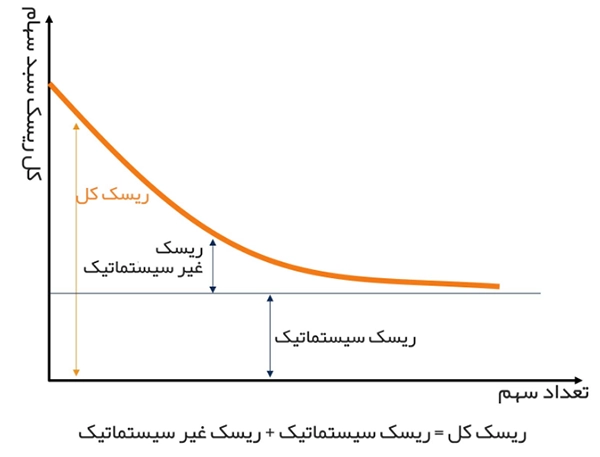

در حوزه سرمایه گذاری ریسک به دو بخش سیستماتیک (غیر قابل اجتناب) و غیر سیستماتیک (قابل اجتناب) تقسیم میشود.

ریسک سیستماتیک

آن قسمتی از ریسک است که با تنوع سازی پرتفوی یا ابزارهای مشتقه نمیتوان آن را حذف کرد. برخی از مثالهای این مورد شامل ریسک نوسان نرخ بهره، ریسک سیاسی، ریسک تورم، ریسک نرخ ارز و … است. به عبارتی دیگر وقوع این ریسکها بر کلیت اقتصاد و بازارهای مالی تأثیر میگذارد و مربوط به صنعت یا بخش خاصی از اقتصاد نیست.

ریسک غیر سیستماتیک

این ریسک را با تنوع سازی و ابزارهای پوشش ریسک میتوان کاهش داد و در برخی مواقع به نزدیک صفر رساند. برخی از این ریسکها عبارتاند از ریسک حاکمیت شرکتی، ریسک قانون گذاری در صنعت خاص، ریسک عملیاتی شرکت، ریسک مالی و…. در تعریفی دیگر این ریسک مربوط به شرکت خاص یا یک صنعت به خصوص در بازار میشود. به طور مثال شرکتی را در نظر بگیرید که در ساختار سرمایه خود از بدهی زیادی استفاده نموده در نتیجه ریسک ورشکستگی این شرکت بالا است. در نتیجه با اطلاع از این موضوع میتوانید از خرید سهام شرکت اجتناب کنید؛ بنابراین این ریسک در اختیار شماست که آیا آن را قبول کنید یا خیر؟

شکل زیر نشان دهنده ریسک سیستماتیک و غیر سیستماتیک است:

همانطور که مشخص است، ریسک سیستماتیک قابل حذف نیست؛ اما با افزایش تعداد سهام در پرتفوی سرمایه گذاری شاهد کاهش ریسک غیر سیستماتیک هستیم.

تعداد بهینه سهام در پرتفوی

مقالات و پژوهشهای بسیاری در خصوص تعداد بهینه سهام در پرتفوی صورت گرفته است. اما هیچ یک از آنها تعداد دقیق و مشخصی را ارائه نمیدهند و به طور کلی نشان داده شده است که بین 15 تا 20 سهم در پرتفوی ریسک غیر سیستماتیک را به شدت کاهش میدهد و افزودن تعداد بیشتر سهام صرفاً باعث کاهش سود میشود.

نکته بسیار مهمی که همواره باید در متنوع سازی پرتفوی در نظر داشته باشید مربوط به همبستگی یا رابطه بین داراییهای موجود در پرتفوی است. اگر شما اقدام به سرمایه گذاری در 20 شرکت مختلف از صنعت فلزات نمایید در این حالت ریسک خود را به طور مطلوب کاهش ندادید. چرا که تمرکز شرکتهای سبد سرمایه گذاری بر یک صنعت است؛ بنابراین سهامهایی که برای حضور در سبد سرمایه گذاری انتخاب میشوند باید از صنایع مختلف، ارزش بازار متفاوت و ساختار عملیاتی متمایز باشند.

معیارهای سنجش ریسک

ریسک را با معیارهای مختلفی میتوان سنجید در ادامه برخی از مهمترین معیارها را از سادهترین به پیچیدهترین معرفی میکنیم:

دامنه تغییرات

دامنه تغییرات، یا به اصطلاح Range، یکی از معیارهای ساده اما مفید برای سنجش ریسک در حوزه سرمایهگذاری و تجزیه و تحلیل مالی است. این معیار بر اساس بیشترین و کمترین بازدهی که یک سرمایهگذاری طی یک دوره زمانی مشخص محقق کرده، محاسبه میشود. دامنه تغییرات نشاندهنده گستردگی کلی نوسانات قیمت یا بازدهی یک دارایی است. هرچه این دامنه بیشتر باشد نشان دهنده تغییرات بازده یا نوسان بیشتر است و به مراتب ریسک بالاتر آن دارایی است.

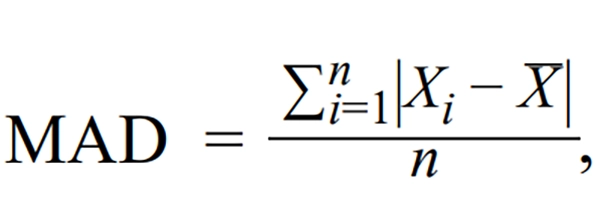

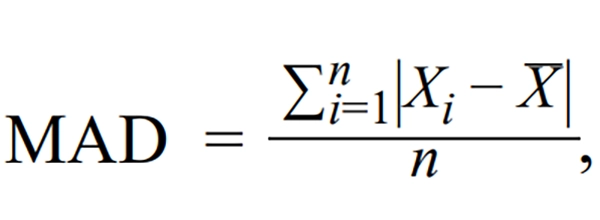

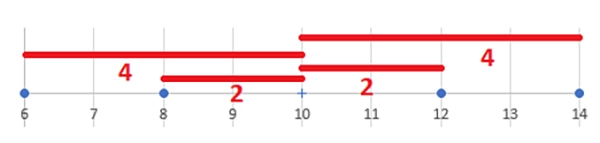

میانگین انحراف مطلق

این معیار به ما میگوید که دادهها به طور میانگین چقدر از میانگین خود فاصله دارند. تصور کنید هر داده نقطهای است که دور یا نزدیک به نقطه مرکزی (میانگین) قرار دارد؛ میانگین انحراف مطلق به ما میگوید که به طور میانگین، این نقاط چقدر از مرکز فاصله دارند، بدون توجه به اینکه آیا این فاصله به سمت بالا یا پایین است.

به واسطه وجود قدر مطلق در فرمول MAD انحراف از میانگین همواره مثبت است. شکل فوق نشان دهنده اختلاف نسبت به میانگین (10) است.

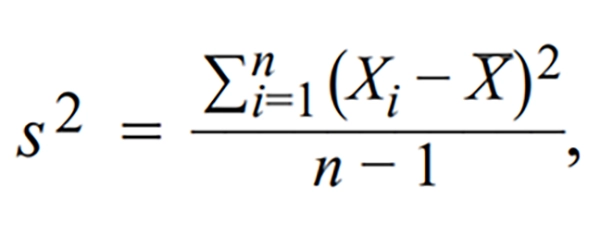

واریانس و انحراف معیار

واریانس نشان میدهد دادهها به چقدر از میانگین کلی خود فاصله دارند، وجود توان دوم در فرمول واریانس باعث میشود تا تأثیر انحرافات بزرگتر بیشتر و بهتر نمایش داده شود. تصور کنید که شما میخواهید بدانید دادهها چقدر پراکنده هستند یا چقدر از میانگین خود دور شدهاند؛ واریانس به شما کمک میکند تا این میزان پراکندگی را با دقت بیشتری اندازهگیری کنید. اما چون واحدها به توان دو رسیدهاند، مقایسه آن با میانگین اصلی دادهها میتواند کمی گمراه کننده باشد.

بنابراین، در صورتی که از واریانس جذر گرفته شود، انحراف معیار به دست میآید. با داشتن این معیار مقایسه پراکندگی دادهها با میانگین به سهولت انجام میپذیرد. انحراف معیار 20% نشان میدهد دادهها نسبت به میانگین خود دارای 20% پراکندگی هستند. این معیار به عنوان یکی از مهمترین معیارهای سنجش ریسک در سرمایه گذاری برشمرده میشود و در بسیاری از نظریههای مالی همچون تئوری پرتفوی وجود دارد.

فرمول واریانس نمونه:

به دلیل آنکه عموماً برای محاسبه واریانس از نمونه گیری استفاده میشود؛ بنابراین در مخرج کسر از کل تعداد دادهها باید عدد یک را کسر کنیم تا پاسخ واریانس نمونه را داشته باشیم.

روشهای کاهش ریسک

به طور مستقیم نمیتوان ریسک یک دارایی به خصوص را کاهش داد به همین منظور نظریه تئوری پرتفوی توسط هری مارکویتز مطرح شد که در این نظریه گفته میشود با سرمایه گذاری در سهامهای مختلف و با همبستگی پایین میتوان ریسک پرتفوی را کاهش داد.

همچنین استفاده از ابزارهای مشتقه نظیر آپشنها (اختیار معاملات) یکی از راههای نوین مدیریت و پوشش ریسک است.

سخن آخر

در این مقاله مباحث مربوط به ریسک و بازده بیان شد. در ابتدا اقدام به ارائه تعارفی از ریسک و بازده و نحوه محاسبه آن نمودیم. معیارهای سنجش ریسک نظیر، دامنه تغییرات، واریانس و انحراف معیار معرفی شدند و در انتها به این روشهای مدیریت و کاهش ریسک پرداختیم.