فهرست مطالب

مقدمه

در دنیای پویای اقتصاد و بازارهای مالی، مفهوم پرتفوی (Portfolio) به عنوان یکی از اصطلاحات کلیدی در حوزه سرمایهگذاری و مدیریت داراییها طرفداران بسیار زیادی پیدا کرده است. واژه “پرتفوی” به معنای مجموعهای از داراییها و سرمایهها است که توسط یک سرمایهگذار یا سازمان نگهداری و مدیریت میشود.

این اموال معمولاً به منظور دستیابی به اهداف مالی خاصی یا حفظ و افزایش سرمایه به کار میروند. در این مطلب قصد داریم ضمن اطلاع از ماهیت سبد دارایی اقدام به بررسی تئوری های موجود در این حوزه نماییم.

پرتفوی (سبد سرمایهگذاری) چیست؟

هدف از تشکیل سبد سرمایهگذاری تنوع دادن داراییها بهمنظور کاهش ریسک و افزایش بازدهی است. سبد سرمایهگذاری ممکن است شامل انواع مختلفی از داراییها باشد، از جمله سهام، اوراق بهادار، املاک، و حتی رمزارزها. هدف اصلی این مقوله، دستیابی به اهداف مالی خاصی مانند سوددهی مطلوب، کاهش ریسک، یا حفظ سرمایه است و سرمایهگذاران باید در انتخاب ترکیب مناسب داراییها بر اساس اهداف خود توجه نمایند.

- بیشتر بخوانید: دریافت کد بورسی

تاریخچه پیدایش تئوریهای پرتفوی

تئوریهای پرتفولیو، به عنوان راهنمای مهم در دنیای سرمایهگذاری، از گذشته تا حال تحولات مختلفی را پشت سر گذاشتهاند. این تحولات عمدتاً در سه مرحله اتفاق افتاده است: تئوری پرتفوی سنتی (TPT)، تئوری پرتفوی مدرن (MPT) و تئوری پرتفوی پسا مدرن (PMPT).

تئوری پرتفوی سنتی

پیش از 1950 میلادی، مدیریت پرتفولیو براساس قانون اعداد بزرگ صورت میگرفت. در این قانون گفته می شود با افزایش تعداد دارایی های یک سبد دارایی، ریسک کاهش مییابد. همچنین در این دوره فرض بر این بود که بازارها کارا نیستند و افراد می توانندبا دسترسی به اطلاعات نهانی، بازدهی بیشتر از بازده بازار کسب نمایند.

در این تئوری صرفاً ریسک و بازده اوراق بهادار به صورت منفرد درنظر گرفته میشد و توجهی بر ریسک و بازده مجموعه اوراق بهادار وجود نداشت. به عبارت دیگر، این تئوری فرض میکرد که با سرمایهگذاری در چندین اوراق بهادار، ریسک کل سبد به نزدیک صفر کاهش مییابد و با افزایش تعداد اوراق بهادار، بازده مجموعه تقریباً برابر با بازده مورد انتظار خواهد بود.

تئوری پرتفوی مدرن

در سال 1952 میلادی، فردی به نام هری مارکویتز (Harry Markowitz) نخستین فردی بود که تئوری میانگین-واریانس را معرفی کرد که به عنوان اولین مدل ریاضی برای انتخاب پرتفولیو شناخته میشود. در این مدل، “بازده پرتفوی” از طریق میانگین وزندار بازده مورد انتظار هر سهم و وزن هر سهم در مجموعه دارایی محاسبه میشود. به علاوه، “ریسک پرتفوی” با اندازهگیری واریانس بازده سهام موجود در سبد سرمایه گذاری سنجیده میشود.

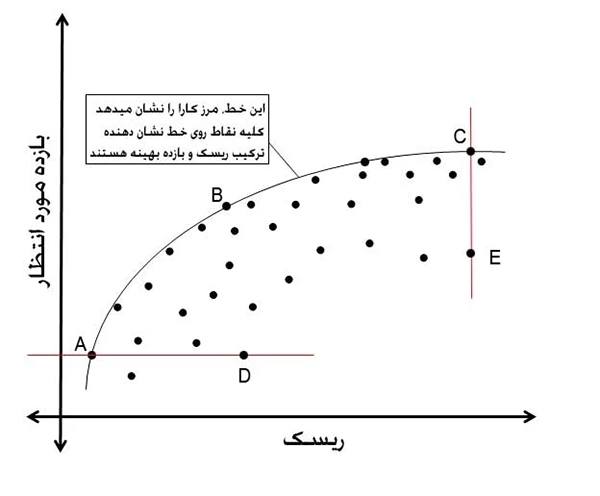

تئوری پرتفوی مدرن (MPT) بر پایه تئوری میانگین-واریانس مارکوئیتز توسعه یافت. هرچند سایر اقتصاددانان نیز نقشی در توسعه و پایهریزی این تئوری ایفا کردند، اما مارکوئیتز به عنوان پدر تئوری پرتفوی مدرن شناخته میشود. او نشان داد که سرمایهگذاران، در یک سطح خاص از ریسک، سعی در بیشینه کردن بازده خود دارند و در یک سطح خاص از بازده، سعی در کاهش ریسک خود دارند. این دو اصل منجر به ایجاد “مرز کارا” شد.

نقاط روی این خط، ترکیب بهینه از پرتفوهایی با کمترین ریسک و بیشترین بازده را نشان میدهند. سرمایهگذاران میتوانند یکی از پرتفوهای موجود در این خط را بر اساس مطلوبیت و ریسک پذیری خود انتخاب کنند. مهم است توجه داشت که MPT توصیه به پرتفوی خاص برای سرمایهگذاری نمیکند. به جای آن، مجموعه ای از پرتفوهای بهینه با سطوح مختلف ریسک و بازده برای سرمایهگذاری را نشان میدهد.

شکل فوق نمایانگر ترکیبات مختلفی از اوراق بهادار است که منجر به ایجاد پرتفوهای گوناگون میشود. هر نقطه سیاه در این نمودار نشاندهنده یک سبد دارایی قابل دستیابی با ریسک و بازده معین است. نقاط سیاه که بر روی منحنی مرز کارایی قرار دارند، بهترین ترکیبات ممکن در آن سطح از ریسک را نمایان میکنند. به عبارت دیگر، این نقاط نشان میدهند که با پذیرش ریسک در یک سطح مشخص، بیشترین بازده ممکن به دست میآید.

انتخاب سبد بهینه از میان پرتفوهای موجود بر روی منحنی مرز کارایی، بستگی به مطلوبیت و ریسک پذیری سرمایهگذار دارد. منحنی مرز کارایی که از تئوری MPT (مارکویتز) به دست آمده، انقلاب عظیمی در زمینه مدیریت دارایی در دهه اخیر ایجاد کرده است. این منحنی نه تنها به سرمایهگذاران امکان میدهد تا بر اساس ترجیحات خود ترکیبات مناسب دارایی را انتخاب کنند، بلکه همچنین امکان مدیریت بهینه ریسک و بازده را برای مدیران پرتفوی فراهم میسازد.

تئوری پرتفوی پسا مدرن (فرامدرن)

تا ظهور تئوری پرتفوی پسا مدرن (PMPT)، فرض بر این بود که سرمایهگذاران در تصمیمگیریهای مالی خود به صورت عقلانی و منطقی عمل میکنند. همچنین، فرض بر این بود که همه افراد یک ارزیابی مساوی از چشمانداز بازار در آینده دارند. این مسائل در تئوری پرتفوی پسا مدرن (PMPT) تغییر یافت. این تئوری در دهه 1980 در “مؤسسه آمریکایی تحقیقات بازنشستگی” توسعه یافت تا مدل پرتفوی مارکویتز را بهینه کند و آن را به دنیای واقعی گسترش دهد.

در این مدل، ریسک بر اساس کمترین بازده قابل قبول برای سرمایهگذار (MAR) اندازهگیری میشود، با فرض اینکه افراد حداقل بازدهی را برای خود تصور میکنند. در مدل مارکویتز، ریسک بر اساس انحراف معیار بازدهها نسبت به میانگین محاسبه میشد. با این حال، در مدل PMPT، تنها انحراف معیار بازدههای کمتر از میانگین مورد نظر استخراج میشود.

سخن آخر

در این مقاله، با بررسی تحولات تئوریهای مدیریت پرتفوی، به اهمیت آن در عرصه سرمایهگذاری پرداختیم. با در نظر گرفتن فرضیه عقلایی بودن، افراد همواره تلاش میکنند بازدهی حداکثری را با کمترین ریسک کسب کنند، و تنها زمانی که افزایش ریسک باعث افزایش بازده مورد انتظار آنان شود، به پذیرش ریسک بیشتر میپردازند.

متأسفانه، اهمیت مدیریت پرتفوی بین مدیران و سرمایهگذاران در کشورمان مغفول مانده. با وجود پتانسیلهای بیشمار در دنیای سرمایهگذاری، نیاز به نگاهی جدید به مدیریت پرتفوی در کشورمان احساس میشود. درک عمیقتر از تئوریهای مدیریت پرتفوی و اجرای موفق آنها میتواند به سرمایهگذاران این امکان را بدهد که با دقت بیشتری به ترکیب داراییها و مدیریت ریسک بپردازند. این امر نه تنها میتواند به بهبود عملکرد سرمایهگذاران کمک کند؛ بلکه کارایی بازار سرمایه کشور را افزایش خواهد داد.