خرید و نگهداری سهام برای بازه زمانی یکسال و بالاتر یکی از استراتژیهای سرمایهگذاری بلندمدت است. در این استراتژی معمولا از ترکیبی از داراییها مانند اوراق قرضه، سهام، صندوق قابل معامله در بازار بورس، صندوقهای صدور و ابطالی و … استفاده میشود. نکته بسیار مهمی که سرمایهگذاران برای استفاده از این روش «خرید و نگهداری سهام» باید مدنظر داشته باشند این است که نظم و انضباط خود را برای بازه مدنظر رعایت کنند و مقادیر ریسکی که در طی مسیر ممکن است با آن روبرو شوند را ارزیابی کرده و برای مواجهه با آن برنامهریزی مناسب داشته باشند.

با وجود تمامی این موارد، خرید و نگهداری سهام یکی از بهترین روشها برای مقابله با تورم و رشد ثروت در بازه زمانی طولانی میباشد. برای مثال، جالب است بدانید شاخص S&P500 طی ۵۰ سال اخیر، تنها در ۱۳ سال عمکلردی نزولی داشته است. این یعنی طی ۵۰ سال اخیر، ۱ سال در هر ۴ سال شاخص S&P500 عملکردی منفی داشته است که چنین آماری، تقریبا کم نظیر است. بنابراین خوب است در نظر داشته باشیم که بازار سهام عموما در طولانی مدت، بازدهی خیلی مناسبی به سهامدارانش اعطا میکند، به شرطی که آنان صبوری لازم را داشته باشند.

فهرست مطالب

نگهداری سهام بازده بهتری در طولانی مدت دارد

در بین اصطلاحات تخصصی بازار سرمایه، عبارتی به نام کلاس دارایی یا (Asset class) وجود دارد که به دستهبندیهای مختلف دارایی ها در بازار اشاره دارد. برای انتخاب بهترین کلاس دارایی که با سبک و سیاق سرمایهگذاری شما نیز مشابهت داشته باشد، نیاز به درنظر گرفتن چند مورد مهم داریم. این موارد میتوانند شامل سن شما، ریسک قابل تحمل شما، اهداف شما از سرمایهگذاری، حجم سرمایهای که مدنظر دارید و … باشند.

اگر به چرخههای رشد و سقوط بازارهای مختلف در طی سالیان اخیر در ایران نگاهی داشته باشیم، متوجه این امر میشویم که معمولا بازار سهام با وجود جاماندن در یکسری از سالها، توانسته است به شکلی مداوم و مکرر عقب افتادگی خود را جبران کرده و حتی بازدهی بهتری به سرمایه گذاران و سهام داران اعطا کند.

در مقابل داراییهایی مانند طلا یا اوراق قرضه و … با این وجود که رشدی کندتر از بورس داشتهاند، اما همواره توانستهاند رشد با آماری نسبتا خطی داشته و نوسانات کمتری نسبت به بورس داشتهاند.

معمولا فعالان متخصص در بازار سرمایه، سهام بورس را به دید یک سرمایهگذاری بلندمدت میبینند. این دید عمده به این دلیل است که افت ۱۰ تا ۲۰ درصدی سهام در طی بازههای زمانی کوتاه مدت، پدیده نادر و کمیابی نیست و احتمالا همه ما چنین اخباری را به کرات دیده شنیدهایم. اما با نگهداری سهام برای بازه های زمانی چندین ساله (و گاه چند دههای) می توان بازده بلندمدت بهتری ایجاد نمود.

یک مثال تاریخی که در این خصوص وجود دارد، به دهه ۱۹۲۰ در آمریکا بر میگردد. پس از دوشنبه سیاه و رکود عظیمی که آمریکا را در بر گرفت، بسیاری از سرمایهگذاران در نقاط کف قیمتی به سراغ بازار رفتند. از آن پس تا ۲۰ سال آتی، بورس آمریکا و شاخص S&P500، یک سال منفی نیز تجربه نکرد و رشد آن ادامه دار بود (تقریبا تا نزدیکی آغاز رسمی جنگ جهانی دوم).

با وجود اینکه عملکرد و رویدادهای گذشته نمیتوانند تضمین کننده بازدهی آتی باشند، اما زمان این مسئله را اثبات کرده است که «اگر به بورس زمان کافی بدهید، بازدهی مناسب را به شما خواهد رساند.»

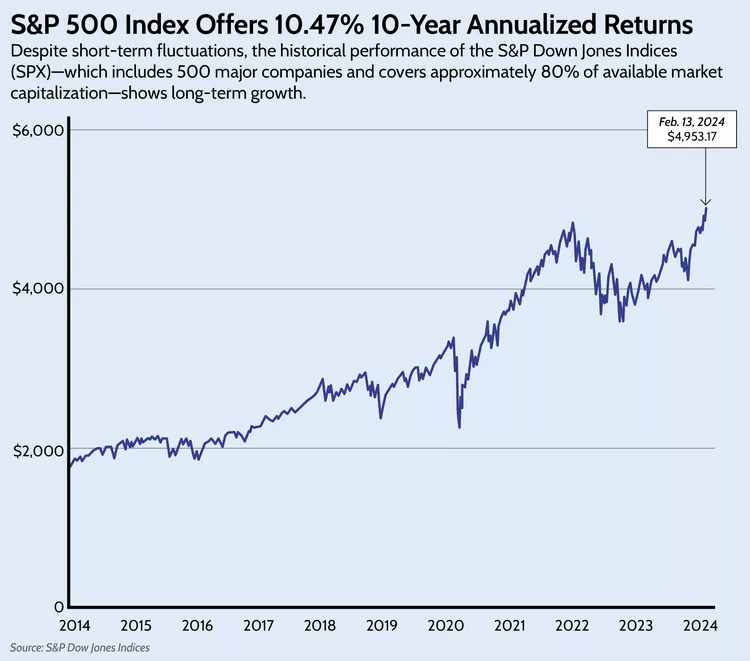

شاخص S&P500 طی ۱۰ سال اخیر – اینوستوپدیا

با وجود اینکه عملکرد و رویدادهای گذشته نمیتوانند تضمین کننده بازدهی آتی باشند، اما زمان این مسئله را اثبات کرده است که «اگر به بورس زمان کافی بدهید، بازدهی مناسب را به شما خواهد رساند.»

تصمیم گیری با احساسات کمتر و نگهداری سهام = سودآوری بیشتر

بپذیریم که ما انسان ها به اندازه ادعایمان خونسرد و منطقی نیستیم. در واقع، یکی از ایرادات ذاتی رفتار سرمایه گذاران، تمایل به تصمیم گیری بر اساس احساسات است. بسیاری از افراد ادعا می کنند که سرمایه گذاران بلندمدت هستند تا زمانی که بازار سهام شروع به سقوط می کند، در این هنگام تمایل دارند برای جلوگیری از ضررهای بیشتر، پول خود را خارج کنند. حقیقت این است که اکثر سرمایه گذاران در کف بازار و زمانی که فرصت مناسبی برای سرمایهگذاری وجود دارد، به سرمایهگذاری و نگهداری سهام خود ادامه نمیدهند.

عمده افراد زمانی وارد بازار میشوند که دیگر فرصت مناسب سرمایه گذاری از بین رفته است و بازار در حال نزدیک شدن به مناطق عرضه میباشد. در چنین شرایطی، سرمایهگذار مذکور نباید انتظار سود خاصی از بازار را داشته باشد، تازه اگر به زیان نرسد. در این شرایط بسیاری با این فکر که با نگهداری سهام خود میتوانند در آینده، جبران ضرر کنند، از فروش پرهیز میکنند و بیشتر زیان میبینند.

چند دلیل برای این رویدادها وجود دارند که در ادامه، دو مورد از آنها را بررسی میکنیم:

- سرمایهگذاران عمدتا ترس از پشیمانی دارند. افراد معمولا نمیتوانند به منطق و قضاوت خود اطمینان کنند. این اتفاق به خصوص زمانی که قیمتها در بازار نزولی میشوند رخ میدهد. گاه برخلاف حالتی که بالاتر توضیح دادیم، ممکن است سرمایه گذار با کوچکترین نزول قیمت در بازار، به جای نگهداری سهام و داراییهای خود۷ سریعا اقدام به فروش آنها کند. این اقدام عجولانه معمولا از ترس پشیمانی این افراد ناشی میشود.

- هنگامی که بازار با نزول قیمتی کوتاه یا بلندمدت مواجه میشود، احساسات عمده فعالان بازار به سرعت از خوشبینی و شعف به بدبینی و ترس تبدیل میشود. باید مدنظر داشته باشیم که در شرایط عادی اقتصادی، عمده این افت قیمتها موقتی هستند و نیازی به اقدامات شدید و عجولانه وجود ندارد.

در چنین شرایطی، عدهای از سرمایهگذاران از استراتژی خرید و نگهداری سهام (Buy-and-hold strategy) استفاده میکنند.

نگهداری سهام به شکل بلندمدت = هزینههای کمتر

یکی از مهمترین مزایای رویکرد سرمایه گذاری بلندمدت و نگهداری سهام، صرفه جویی در هزینهها است. حفط و نگهداری سهام در پورتفوی شخصیتان در بازه زمانی طولانی مدت روشی کم هزینه تر و مطمئنتر نسبت به خرید و فروش مداوم سرمایهگذاریهایتان است. با معاملات کمتر در بازار بورس در بازه زمانی طولانی مدت، مقدار کارمزد کمتری نیز پرداخت خواهید کرد که این مورد مستقیما بر کاهش هزینههای شما اثر خواهد گذاشت.

همچنین با کاهش معاملات خود مالیات کمتری نیز پرداخت خواهید کرد. عدم پرداخت مالیات ها نیز میتواند به تجمع مالیاتی منجر شود که خود منجر به افزایش هزینههای مالیاتی شما خواهند شد.

نگهداری سهام و بهرهمندی از پرداختهای نقدی سود سهام

معمولا شرکت های با سابقه و موفق در بازار سرمایه اقدام به توزیع سودی به سهامداران خود تحت عنوان سود سهام (Dividends) میکنند. این شرکتهای بزرگ که در آمریکا آنها در دسته بندیای تحت عنوان بلوچیپ (Blue chip) قرار میدهند، سوای وضعیت و شرایط اقتصادی و رشد یا سقوط بورس، عملکرد متعادل و خوبی دارند.

این شرکتها به طور منظم (در آمریکا هر سه ماه یکبار) و در ایران (سالانه یکبار) سود توزیع می کنند. تقسیم سود به سهامداران به این معنی است که شرکت صاحبان خود را در سودسازی و عملکرد خود شریک میکند. در حالی که ممکن است برداشت این سودها و یا فروش سهام حاصله از افزایش سرمایه برای سهامدار امری وسوسه کننده باشد، اما او میتواند در نظر داشته باشد که با نگهداری سهام و بهرهبری از سود سهام توزیع شده، در آینده میتواند به ثروت بیشتری دست پیدا کند.

بهترین روشها برای نگهداری سهام به شکل بلندمدت

چند نکته اساسی هستند که پیش از سرمایهگذاری باید آنها را در نظر بگیرید. مقدار سن و تحمل ریسک شما، اهدافتان از سرمایهگذاری و … چند نمونه از این نکات هستند. با این وجود، میتوانیم چند روش جهت بررسی و درنظرگیری به شما معرفی کنیم. توجه کنید که هیچ یک از این موارد، به هیچ عنوان پیشنهاد یا توصیه سرمایهگذاری نیستند.

- میتوانید صندوقهای شاخصی را بررسی کنید. چنین صندوقهایی به خرید سهام شرکتهای بزرگ فعال در بازار بورس میپردازند پورتفویی بزرگ و جامع از آنها تشکیل میدهند. عمدتا این صندوقها تا ۸۰ درصد از سهم پورتفوی خود را به خرید سهام شرکتهای مذکور و تا ۲۰ درصد را به سرمایهگذاری و فعالیت در حوزه اوراق قرضه، درآمد ثابت و … اختصاص می دهند.

از جمله صندوقهای مشهور در این حوزه میتوان به صندوق سرمایهگذاری شاخصی کاردان، صندوق سرمایه گذاری شاخصی بازار آشنا، صندوق سسرمایه گذاری شاخص ۳۰ شرکت بزرگ بازار سرمایه فیروزه و … اشاره کرد.

- شرکتهایی که سود نقدی سهام تقسیم میکنند را مدنظر قرار دهید. نگهداری سهام این دسته از شرکتها به شما در افزایش ارزش پورتفویتان کمک شایانی میکنند.

- همین حالا تنها با ۳ کلیک، کد بورسی خود را دریافت کرده و معامله در بازار سهام را آغاز کنید.