آیا تا به حال به دنبال یک ابزار سرمایه گذاری کم ریسک و قابل اعتماد بودهاید؟ اسناد خزانه می توانند همان چیزی باشند که به دنبالش هستید. این اسناد، که توسط دولت ها برای تأمین مالی کوتاه مدت منتشر میشوند، به سرمایه گذاران اطمینان بازدهی مشخص شده را می دهد.. در این بلاگ، به بررسی جزئیات اسناد خزانه، مزایا، معایب و نحوه سرمایه گذاری در آن ها خواهیم پرداخت. پس اگر به دنبال یک راهکار سرمایهگذاری مطمئن هستید، همراه ما باشید.

فهرست مطالب

اسناد خزانه چیست؟

اسناد خزانه (Treasury Bonds) اوراق بهاداری هستند که توسط دولت ها برای تأمین مالی کوتاه مدت منتشر میشوند. این اسناد که معمولاً به صورت اوراق قرضه بدون کوپن عرضه می شوند، به سرمایهگذاران فروخته می شوند و دولت تعهد می دهد که مبلغ اسمی آن ها را در تاریخ سررسید به طور کامل پرداخت کند. اسناد خزانه به دلیل داشتن پشتوانه دولتی، یکی از امن ترین گزینه های سرمایه گذاری محسوب می شوند و به سرمایه گذاران اجازه می دهند با ریسک کم، بازدهی نسبی مطمئنی داشته باشند.

ویژگی اسناد خزانه

- دوره سررسید کمتر از یک سال

- بدون ریسک

- نقدشوندگی بالا

- عدم تقسیم سود دورهای

- اوراق با نام

- معافیت مالیاتی

مزایای انتشار اسناد خزانه اسلامی

انتشار اسناد خزانه اسلامی، علاوه بر ایجاد فرصت های سرمایه گذاری، به عنوان یکی از ابزارهای اصلی تأمین مالی دولت، امکاناتی را برای توسعه اقتصاد و کنترل سیاست های پولی و مالی فراهم می کند.

– كشف نرخ سود بدون ریسك مورد انتظار بازار در اقتصاد كشور

– فراهم آوردن بستر لازم برای توسعه ابزارهای مالی بازار

– كمك به سیاست های پولی و مالی به منظور اعمال سیاست های بهینه جهت تنظیم و كنترل انتظارات بازار

– كمك به حفظ استقلال كشور با استفاده از تامین مالی داخلی دولت و كاهش استقراض بین المللی

– استخراج انتظارات بازار از نرخ سود بدون ریسك با سررسیدهای مختلف

– معاف از مالیات بودن درآمد ها و معاملات این اوراق.

ریسک های حاکم بر اسناد خزانه

اگرچه اسناد خزانه به عنوان یکی از امنترین ابزارهای سرمایهگذاری شناخته میشوند، اما همچنان با ریسکهایی همراه هستند که در ادامه به آنها اشاره میکنیم:

1- ریسک نرخ بهره: اگر نرخ بهره در بازار افزایش یابد، ارزش اسناد خزانه موجود کاهش مییابد. این موضوع برای سرمایهگذارانی که قصد فروش اسناد خود قبل از تاریخ سررسید را دارند، میتواند مشکلساز باشد.

2- ریسک تورم: در صورت افزایش نرخ تورم، قدرت خرید بازدهی دریافتی از اسناد خزانه کاهش مییابد. این به این معنی است که سود حاصل از این اسناد ممکن است نتواند با نرخ تورم همگام شود.

3- ریسک نقدشوندگی: با اینکه اسناد خزانه معمولاً نقدشوندگی بالایی دارند، در برخی شرایط بازار ممکن است فروش سریع آنها به قیمت مطلوب دشوار باشد.

4- ریسک بازپرداخت: اگرچه این ریسک در مورد اسناد خزانه بسیار کم است، اما در صورت بحرانهای مالی شدید یا مشکلات مالی دولتی، احتمال عدم توانایی دولت در بازپرداخت بدهیها وجود دارد.

5- ریسک نرخ ارز: برای سرمایهگذارانی که اسناد خزانه خارجی را خریداری میکنند، نوسانات نرخ ارز میتواند بر ارزش سرمایهگذاری تاثیر بگذارد.

با آگاهی از این ریسکها، سرمایهگذاران میتوانند تصمیمات بهتری در زمینه سرمایهگذاری در اسناد خزانه بگیرند.منحنی بازده تا سررسید اوراق.

ساز و کار انتشار اسناد خزانه توسط دولت

انتشار اسناد خزانه اسلامی در بازار اولیه از دو روش اصلی صورت می گیرد: روش ثبت سفارش (بوک بیلدینگ) و روش حراج. در ادامه، به توضیح هر یک از این روشها می پردازیم:

1. روش ثبت سفارش (بوک بیلدینگ)

در این روش، مراحل زیر طی میشود:

اعلام عرضه: نهاد منتشرکننده (معمولاً دولت) اعلام میکند که قصد انتشار اسناد خزانه اسلامی را دارد.

ثبت سفارشات: خریداران بالقوه قیمت های پیشنهادی خود را ثبت می کنند. این قیمت ها معمولاً به صورت نزولی وارد می شوند.

کشف قیمت: در طی فرآیند کشف قیمت، تمامی سفارشات جمع آوری و تحلیل می شوند. قیمت نهایی زمانی مشخص می شود که حداقل 80 درصد از اوراق عرضه شده به فروش برسند.

اختصاص اوراق: بر اساس قیمت نهایی کشف شده، اوراق به خریداران اختصاص داده می شوند.

2. روش حراج

در این روش، مراحل زیر طی می شود:

اعلام قیمت پایه: نهاد منتشر کننده یک قیمت پایه برای اوراق اعلام می کند.

رقابت خریداران: خریداران در یک محیط رقابتی قیمت های پیشنهادی خود را اعلام می کنند.

کشف قیمت نهایی: قیمت نهایی بر اساس بالاترین قیمت های پیشنهادی خریداران کشف می شود.

اختصاص اوراق: اوراق به خریدارانی که بالاترین قیمت ها را پیشنهاد دادهاند، اختصاص داده می شوند.

عوامل تعیینکننده قیمت

دو عامل اصلی در تعیین قیمت نهایی اسناد خزانه اسلامی عبارتند از:

نرخ سود مورد انتظار: نرخ سودی که سرمایه گذاران از سرمایه گذاری خود انتظار دارند.

مدت زمان باقی مانده تا سررسید: هرچه زمان باقی مانده تا سررسید اوراق کمتر باشد، قیمت آن ها معمولاً بالاتر خواهد بود، زیرا ریسک کمتری برای سرمایه گذار دارد.

اطلاعیه های عرضه اسناد خزانه

برای آگاهی از اطلاعیه های عرضه اسناد خزانه، به وب سایت فرابورس ایران مراجعه کنید. در این سایت، اطلاعیه های مربوط به عرضه های جدید، زمان بندی حراج ها و جزئیات ثبت سفارش ها منتشر می شود. این اطلاعات به سرمایهگذاران کمک می کند تا در جریان آخرین عرضه ها قرار گرفته و بتوانند تصمیمات مورد نظر خود را در بگیرند.

مراحل دسترسی به اطلاعیههای عرضه اسناد خزانه در سایت فرابورس ایران:

1- ورود به سایت فرابورس ایران: به آدرس اینترنتی (www.ifb.ir) مراجعه کنید.

2- بخش اطلاعیهها: در منوی اصلی سایت، به بخش “اطلاعیهها” بروید.

3_ جستجوی اطلاعیههای مربوط به اسناد خزانه: از طریق فیلتر های موجود، اطلاعیههای مربوط به اسناد خزانه اسلامی را جستجو کنید.

4- مطالعه جزئیات: با کلیک بر روی هر اطلاعیه، می توانید جزئیات مربوط به عرضه، شامل زمانبندی، روش عرضه (ثبت سفارش یا حراج)، قیمت پایه و سایر اطلاعات مهم را مشاهده کنید.

با دنبال کردن این مراحل، میتوانید بهروزترین اطلاعات را درباره عرضههای جدید اسناد خزانه اسلامی دریافت کنید و در صورت تمایل، در این عرضهها شرکت کنید.

تصویر زیر، یک آگهی عرضه اولیه اسناد خزانه اسلامی از طریق عاملین عضو فرابورس ایران می باشد:

محاسبه بازدهی اسناد خزانه

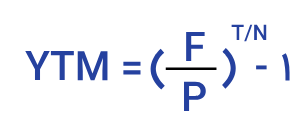

محاسبه بازدهی اسناد خزانه اسلامی بسیار ساده است. برای این کار کافی است ارزش اسمی هر ورقه (که معمولاً معادل 1 میلیون ریال یا 100 هزار تومان است) را بر قیمت فعلی آن یا قیمت خریداری شده تقسیم کنید و سپس حاصل را به توان 365 تقسیم بر مدت زمان باقیمانده تا سررسید برسانید. این بازدهی محاسبه شده را بازده دوره نگهداری تا سررسید (YTM) نیز مینامند.

در فرمول فوق علائم استفاده شده به شرح زیر است:

F: ارزش اسمی

P: قیمت خریداری شده یا قیمت فعلی

T: تعدا روز های سال (365)

N: تعداد روز باقی مانده تا سررسید

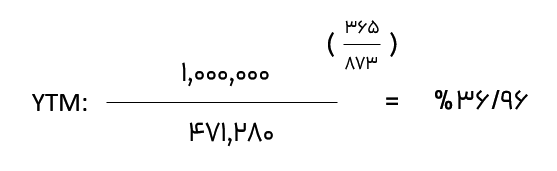

برای درک بهتر یک مثال واقعی از شرایط فعلی معاملات اسناد خزانه که همراه با کاهش قیمت بوده اند بیان می کنیم. (دقت داشته باشید که قیمت کمتر در اسناد خزانه به معنای بازدهی بالاتر می باشد و به صورت کلی رابطه بین قیمت و نرخ بازدهی اوراق درآمد ثابت همواره معکوس است.)

اسناد خزانه اسلامی با سررسید 20/07/1405 در 29 اردیبهشت ماه در بازار ابزارهای نوین مالی فرابورس ایران عرضه شد آخرین قیمت معاملاتی این اوراق برابر با 471,280 و مبلغ اسمی آن نیز 1,000,000 ریال می باشد بدین ترتیب اقدام به محاسبه بازده تا سررسید این اوراق می نمائیم:

بازدهی 36.96 % بدین معناست که با نگهداری این اوراق تا سررسید، سالانه حدود 37% سود بدون ریسک کسب می کنید.

راه آسان تر محاسبه بازدهی YTM اسناد خزانه

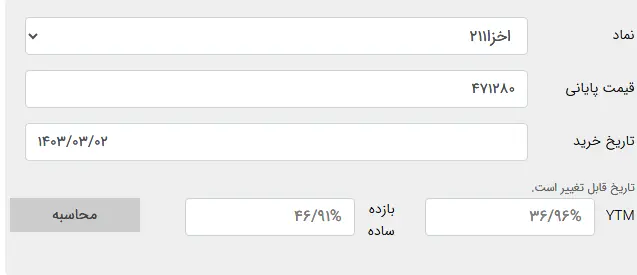

برای این کار کافیست با مراجعه به سایت فرابورس ایران و از طریق ماشین حساب بازدهی با انتخاب نماد معاملاتی اسناد خزانه مورد نظر اقدام به محاسبه YTM نمائید.

در صورتی که محاسبات مثال فوق را از طریق ماشین حساب فرابورس محاسبه کنیم همچنان به بازدهی 36.96 % می رسیم.

منحنی بازده تا سررسید

منحنی بازده تا سررسید (Yield Curve) نموداری است که رابطه بین نرخ بهره (یا بازده) اوراق قرضه یا خزانه با سررسید های مختلف را نشان می دهد. این منحنی معمولاً برای اوراق خزانه رسم می شود و اطلاعات مهمی درباره انتظارات بازار از نرخ بهره و شرایط اقتصادی آینده ارائه می دهد.

شکل های مختلف منحنی:

منحنی صعودی (Normal Yield Curve): در این حالت، بازده اوراق خزانه با سررسید طولانی تر بیشتر از بازده اوراق خزانه با سررسید کوتاه تر است. این نوع منحنی نشاندهنده انتظارات بازار از رشد اقتصادی و افزایش نرخ بهره در آینده است.

منحنی نزولی (Inverted Yield Curve): در این حالت، بازده اوراق خزانه با سررسید کوتاه تر بیشتر از بازده اوراق خزانه با سررسید طولانی تر است. این نوع منحنی معمولاً نشاندهنده نگرانی بازار از رکود اقتصادی است.

منحنی مسطح (Flat Yield Curve): در این حالت، بازده اوراق خزانه با سررسیدهای مختلف تقریباً برابر است. این نوع منحنی می تواند نشان دهنده عدم قطعیت در مورد آینده اقتصادی باشد.

تصویر زیر نمایان کننده منحنی بازده تا سررسید در تاریخ 03/03/1403 می باشد.

چگونه میتوان اسناد خزانه اسلامی را خریداری کرد؟

خرید و فروش اسناد خزانه اسلامی در بازار ابزار های نوین مالی فرابورس ایران انجام می شود و فرآیند خرید آن ها شباهت زیادی به سایر اوراق بهادار با درآمد ثابت مانند اوراق مشارکت و انواع صکوک دارد. برای خرید اسناد خزانه اسلامی، کافی است به یکی از کارگزاری های عضو فرابورس ایران مراجعه کرده و فرم خرید اوراق بهادار را تکمیل کنید.

اگر سرمایه گذار کد بورسی نداشته باشد، می تواند با مراجعه به یکی از کارگزاران عضو فرابورس ایران نسبت به دریافت کد بورسی اقدام کند. پس از دریافت کد بورسی، خرید اسناد خزانه اسلامی به صورت حضوری یا آنلاین امکان پذیر است.

مراحل خرید اسناد خزانه اسلامی:

1- مراجعه به کارگزاری: به یکی از کارگزاری های عضو فرابورس ایران به صورت آنلاین یا حضوری مراجعه کنید.

2- تکمیل فرم های لازم: فرم های مورد نیاز برای خرید اوراق بهادار را تکمیل کنید.

3- دریافت کد بورسی (در صورت نداشتن): اگر کد بورسی ندارید، در همین مرحله می توانید درخواست کد بورسی دهید.

4- انجام معامله: پس از دریافت کد بورسی، می توانید به صورت حضوری یا از طریق سامانههای آنلاین کارگزاریها، اسناد خزانه اسلامی را خریداری کنید.

سوالات متداول

ضمانت پرداخت مبلغ اسمی اسناد خزانه به عهده کیست؟

ضمانت پرداخت در سررسید اسناد خزانه اسلامی به عهده وزارت امور اقتصادی و دارایی است. این اوراق توسط خزانه داری کل کشور صادر می شوند و خزانه داری کل کشور به پرداخت مبلغ اسمی اسناد در هر مرحله و باز پرداخت آن در سررسید تعهد کرده است. این اسناد در زمره دیون ممتاز دولت قرار دارند، بنابراین پرداخت مبلغ اسمی اسناد در سررسید آنها هم ردیف با پرداخت حقوق کارکنان دولت است و با همان اهمیت و ضرورت انجام می شود.

فرآیند پرداخت مبلغ اسمی اسناد خزانه اسلامی در سررسید چگونه است؟

– سازمان مدیریت و برنامه ریزی کشور، وجه مورد نیاز برای بازپرداخت ارزش اسمی اوراق را با توجه به زمان سررسید، از طریق خزانه داری کل کشور به بانک عامل ارسال میکند.

– شرکت سپرده گذاری مرکزی اوراق بهادار و تسویه وجوه، بر اساس اطلاعات آخرین دارندگان اسناد خزانه اسلامی، ارزش اسمی اوراق را از طریق بانک عامل به حساب دارندگان مذکور واریز می کند.

آیا اسناد خزانه دارای پرداخت سود میان دوره ای هستند؟

خیر، اسناد خزانه اسلامی هیچ گونه سود میاندوره ای ندارند و نرخ سود کوپن آن ها صفر است.

آیا این اوراق در هر زمان در بازار قابل خرید و فروش هستند؟

بله، این اوراق در هر زمان در بازار قابل خرید و فروش هستند. به دلیل وجود بازارگردانان متعدد، اسناد خزانه اسلامی از درجه نقدشوندگی بالایی برخوردار است. به عبارت دیگر، بازارگردانان در هر روز، از آغاز ساعت معاملاتی در بازار حضور خواهند داشت و همزمان اقدام به ارسال سفارش خرید و فروش در بازار می کنند. بنابراین این اوراق در هر زمان قابل خرید و فروش به قیمت روز خواهند بود.

سخن آخر

با توجه به مطالبی که در این مطلب بیان شد، می توان نتیجه گرفت که اسناد خزانه اسلامی از منابع مالی پایدار و امن برای سرمایه گذاران است. این اوراق، با ضمانت دولت و تأمین مبلغ اسمی در سررسید، از نظر امنیت سرمایه گذاری بسیار قابل اعتماد هستند. علاوه بر این، بازار فعال و پویای اسناد خزانه اسلامی، فرصت های متنوعی را برای خرید و فروش اوراق کم ریسک و بدون ریسک برای سرمایه گذاران فراهم می کند.