صندوق درآمد ثابت (Finxed Income) در بین فعالان بازار سرمایه به عنوان یکی از کم ریسک ترین ابزارهای سرمایه گذاری شناخته می شوند. دارایی های این صندوق در اوراق بدون ریسک نظیر (اسناد خزانه، اوراق مشارکت، سپرده بانکی و …) سرمایه گذاری می شود. به همین علت دارای ریسک کم و در عین حال بازدهی ثابت و مستمر هستند. در زمان های رکود بازار و یا ریزش بورس، فعالان بازار سرمایه به خرید این نوع از صندوق ها تا رسیدن فرصت های مناسب خرید سهام از سود روز شمار بهره مند شوند.

فهرست مطالب

صندوق سرمایه گذاری درآمد ثابت

پس از آشنایی با صندوق های سرمایه گذاری در این مقاله قصد معرفی صندوقهای سرمایه گذاری درآمد ثابت را داریم. این نوع از صندوقها ضمن جمع آوری وجوه از سرمایه گذاران خُرد، منابع مالی را در اوراق درآمد ثابت، سپرده بانکی و بخش کوچکی را در سهام سرمایه گذاری میکنند. ترکیب دارایی صندوق باعث میگردد تا ریسک نوسان ارزش صندوق بسیار پایین باشد و در عین حال بازدهی کمتر اما مستمر و با ثبات به نسبت سایر صندوقها را برای سرمایه گذاران به ارمغان میآورد.

از آنجایی که بخش کوچکی از پرتفوی صندوق را سهام تشکیل میدهد. نوسانات قیمت سهام باعث میگردد تا بازدهی این نوع از صندوقها در مواقع صعودی بودن بازار بورس به نسبت سپردههای بانکی بیشتر باشد.

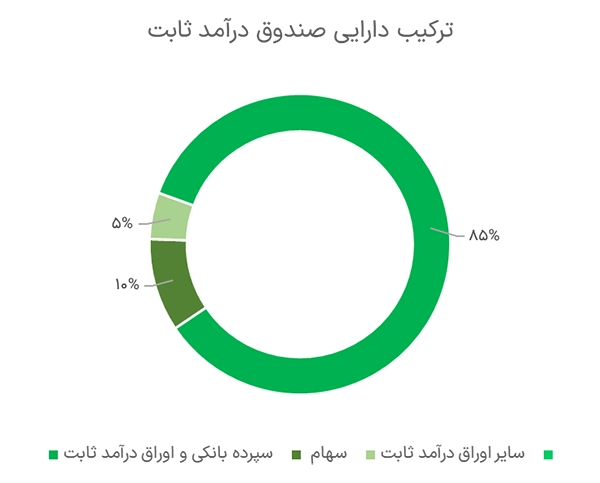

ترکیب دارایی صندوق درآمد ثابت

بر اساس آخرین ابلاغیه سازمان بورس، صندوقهای سرمایه گذاری درآمد ثابت ملزم هستند تا حداقل 85% از داراییهای صندوق را به اوراق درآمد ثابت و حداکثر 10% را به سهام تخصیص دهند. این نوع از ترکیب دارایی باعث میشود تا صندوقهای درآمد ثابت از ابزارهای سرمایه گذاری بدون ریسک و با بازدهی ثابت در بین فعالان بازار معروف باشد.

- بیشتر بخوانید: دریافت کد بورسی

انواع صندوق درآمد ثابت

صندوقهای درآمد ثابت نیز در دو نوع صدور ابطالی و قابل معامله (ETF) وجود دارند. همچنین این صندوقها دارای دو نوع با تقسیم سود و بدون تقسیم سود هستند. در نوع با تقسیم سود آن، بازدهی سرمایه گذار از طریق واریز سود ماهانه به حساب وی محقق میشود. همچنین در نوع بدون تقسیم سود، سرمایه گذاران از طریق افزایش ارزش واحدهای سرمایه گذاری خریداری شده منتفع میگردند.

سود صندوق درآمد ثابت چقدر است؟

همانطور که اشاره شد، به دلیل حضور سهام در سبد داراییهای صندوق، در دورههای رشد بازار بورس، بازدهی صندوقها اغلب اوقات از نرخهای سپرده بانکی پیشی میگیرد. این ویژگی، صندوقهای درآمد ثابت را به گزینهای جذاب برای سرمایهگذاران در دوران رشد بازار تبدیل میکند. علاوه بر این، سود این صندوقها بر اساس بازدهی مؤثر سالانه محاسبه میشود که به معنای بازدهی مرکب سالانه صندوق است. به عبارت دیگر، سود مؤثر پیش بینی سود صندوق طی یک سال آینده با فرض مرکب شدن بازدهی است. برای مثال، بازدهی سالانه مؤثر صندوق درآمد ثابت رابین در حال حاضر به ۲۹ درصد میرسد که نشاندهنده پتانسیل بالایی برای سرمایهگذاران به منظور کسب بازدهی قابل توجه فراتر از گزینههای سنتی سپرده بانکی است.

مزایای صندوق درآمد ثابت؟

صندوقهای سرمایهگذاری درآمد ثابت به دلیل ساختار دارایی منحصر به فرد و استراتژیهای سرمایهگذاری خود، انتخاب مطلوبی برای سرمایهگذارانی هستند که به دنبال ثبات و امنیت در بازارهای مالی میگردند. در اینجا به بررسی ویژگیها و مزایای کلیدی این نوع از صندوقها میپردازیم:

بدون ریسک:

نوع ترکیب داراییها در این صندوقها خطر و ریسک سرمایهگذاری را به شکل قابل توجهی کاهش میدهد، چرا که آنها کمتر تحت تأثیر نوسانات بازار سهام قرار میگیرند.

سود پایدار:

این صندوقها بسته به مدلشان، سود را به صورت ماهانه به حساب سرمایهگذاران واریز کرده یا با افزایش ارزش روزانه سرمایهگذاری، سود ثابتی را ارائه میدهند.

قابلیت نقدشوندگی بالا:

با توجه به حجم بالای معاملات این صندوقها، سرمایهگذاران به راحتی میتوانند واحدهای سرمایهگذاری خود را خرید و فروش کنند. وجود بازارگردانان، نقدشوندگی را تضمین میکند و از تشکیل صفهای طولانی خرید و فروش جلوگیری میکند.

بازدهی مرکب:

صندوقهایی که تقسیم سود ندارند و در بازار بورس معامله میشوند (ETF)، معمولاً بازدهی بالاتری نسبت به دیگر صندوقها دارند. این امر به دلیل اثر مرکب شدن بازدهی روزانه صندوق و گاهی افزایش قیمت واحدهای صندوق در بازار ناشی از تقاضا است.

سوددهی فراتر از سپردههای بانکی:

با توجه به ساختار مرکب بازدهی، این صندوقها معمولاً بازدهی بیشتری نسبت به سپردههای بانکی ارائه میدهند.

معافیت مالیاتی:

سود حاصل از این صندوقها از مالیات معاف است که این خود یک مزیت مالی بزرگ به شمار میآید.

فاقد جریمه و نرخ شکست:

در مقایسه با سپردههای بانکی یا برخی اوراق درآمد ثابت، سرمایهگذاران میتوانند بدون هیچ جریمه یا نرخ شکستی، واحدهای خود را هر زمان که خواستند بفروشند.

شفافیت و اعتماد:

صندوقها تحت نظارت مستمر مدیران و نهادهای نظارتی قرار دارند که این امر به حفاظت از حقوق سرمایهگذاران و افزایش شفافیت و اعتماد کمک میکند.

هزینه معاملاتی پایین:

کارمزد معاملات در صندوقهای درآمد ثابت در مقایسه با سایر ابزارهای سرمایهگذاری، بسیار کم و ناچیز است که این امر به افزایش صرفه اقتصادی سرمایهگذاری کمک میکند.

این مزایا، صندوقهای درآمد ثابت را به یکی از انتخابهای مطلوب برای سرمایهگذارانی تبدیل میکند که به دنبال ثبات، سود پایدار و خطر کمتر در بازار مالی هستند.

این صندوق مناسب چه کسانی است؟

با توجه به این که داراییهای صندوق درآمد ثابت بدون ریسک است؛ بنابراین مناسب افراد ریسک گریز هستند که قصد دارند بازدهی کمی بیشتر از سپرده بانکی اخذ کنند. همچنین در زمانهای نزول بازار بورس، سایر سرمایه گذاران نیز جهت جلوگیری از راکد ماندن وجه نقد خود، اقدام به خرید واحدهای این نوع صندوق مینمایند تا از سود روزشمار بهرهمند گردند.

معرفی صندوق درآمد ثابت رابین

صندوق سرمايهگذاري با درآمد ثابت قابل معامله توسعه افق رابین در تاریخ 1401/12/22 با دریافت مجوز از سازمان بورس و اوراق بهادار به عنوان صندوق سرمایه گذاری موضوع بند 20 ماده 1 قانون بازار اوراق بهادار مصوب آذر ماه سال 1384، فعالیت خود را آغاز کرد. این صندوق با شماره 12052 نزد سازمان بورس و اوراق بهادار و طی شماره 54626 مورخ 1401/08/10 با شناسه ملی 14011624098 نزد اداره ثبت شرکتها به ثبت رسیده است.

این صندوق در دوره فعالیت خود همواره در بین صندوقهای برتر از منظر بازدهی مؤثر سالانه بوده است. مدیران صندوق همواره در پی مدیریت ریسک و سرمایه گذاری در اوراق با درجه اعتباری بالا هستند تا ضمن حفظ جایگاه برتر در میان سایر صندوقها، برای دارندگان واحدهای عادی نیز ارزشافزودهای بیشتر از سپرده بانکی خلق نمایند.

صندوق توسعه افق رابین قابل معامله در بازار سرمایه است. شما میتوانید با جستجوی نماد “رابین” در پنل کارگزاری هوشمند رابین و یا سایر کارگزاری ها اقدام به خرید و فروش واحد های این صندوق نمایید.

سخن آخر

صندوقهای درآمد ثابت به عنوان یکی از گزینههای کم ریسک در بازار بورس شناخته میشوند. این صندوقها به واسطه ترکیب دارایی خود دارای ریسک کم و بازده ثابت هستند. عموماً بازده سالانه صندوقها به واسطه مرکب شدن در مقایسه با سپرده بانکی بالاتر است. حجم معاملات بالای این صندوقها در تمامی شرایط بازار بورس، همواره نقدشوندگی آنها را بالا نگه داشته است؛ بنابراین ریسکی متوجه سرمایه گذاران جهت درگیر شدن در صفوف خرید و فروش نمیباشد.