فهرست مطالب

الگوهای کندلی و انواع آن:

الگوی شمعی یک ابزار بسیار مهم در تحلیل تکنیکال است که ما را در درک بهتر حرکات قیمت در بازارهای مالی، به ویژه در بورسها، کالاها و بازار ارز، یاری میدهد. این الگو که از کشور ژاپن به وجود آمده است و به عنوان یک بخش اساسی از تجزیه و تحلیل نمودارها شناخته شده است. با نمودارهای شمعی، ما میتوانیم حرکات قیمتی را در یک بازه زمانی مشخص مشاهده کنیم.

- بیشتر بخوانید: دریافت کد بورسی

هر شمع دارای یک “بدن” مستطیلی و دو “سایه” است که از هر طرف آن بیرون میزند. بدن شمع نشانگر قیمت باز و بسته شدن در یک بازه زمانی مشخص است، در حالی که قلهها به بالا و پایین بودن قیمت در طول آن بازه اشاره دارند. رنگ شمع هم میتواند نشانگر احساسات بازار باشد؛ به عنوان مثال، شمعهای سبز یا سفید ممکن است نشانگر افزایش (بولیش) بازار باشند، در حالی که شمعهای قرمز یا سیاه ممکن است نمایانگر کاهش (بریش) بازار باشند (این موضوع کاملاً یک چیز توافقی است؛ ولی در بیشتر اوقات از رنگ سیاه و سفید و یا سبز و قرمز استفاده میشود)

در حقیقت، ما با شمعهای مختلف میتوانیم الگوهای مختلف در حرکات قیمتی تشخیص دهیم که هرکدام اطلاعات خاصی ارائه میدهند و به عنوان نشانههایی برای تغییر در روند بازار تعبیر میشوند.

به صورت کلی الگوهای کندلی به دودسته تقسیم میشوند که همانند الگوهای تکنیکال کلاسیک میتوان گفت الگوی برگشتی و یا ادامه دهنده است الگوهای کندلی برگشتی جهت بازار را تغییر میدهند و الگوهای ادامه دهنده در روند قالب قرار میگیرند و نشان از ادامه دار بودن روند است.

الگوی همر (HAMMER) همان کندل چکش است.

الگوی کندل چکش یا hammer چیست؟

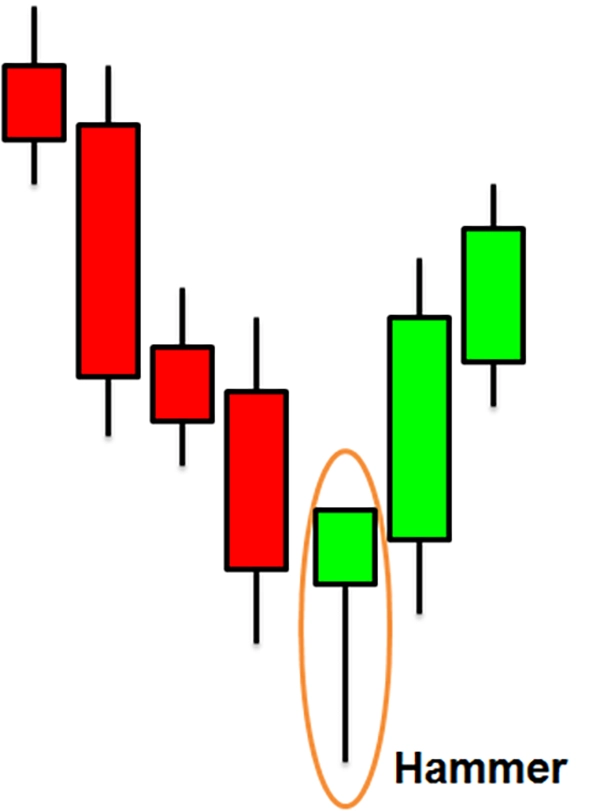

الگوی کندل چکش یک الگوی رشدی در بازار است که معمولاً به ما کمک میکند تا درک بهتری از روند بازار پیدا کنیم. الگو کندل چکش عمدتاً در انتهای یک دوره نزولی ظاهر میشود و نشانگر احتمال معکوس شدن حرکت قیمت به سمت بالا است و معمولاً با دیدن الگو کندل چکش میتوان وارد معامله خرید شد.

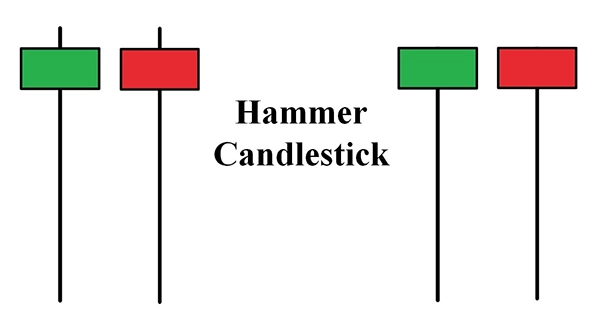

برای شناسایی الگوی کندل چکش، به یک بدن کوچک نزدیک به بالای شمع با یک سایه پایین طولانی حداقل دو برابر طول بدن نیاز داریم. حضور یا عدم وجود سایه بالا نیز یک ویژگی مهم است. ظاهری این الگو به یک چکش شباهت دارد که به همین دلیل این اسم را به خود گرفته است.

ویژگیهای کلیدی الگوی کندل چکش:

– بدن کوچک: بدن کوچک در نزدیکی بالای شمع قرار دارد.

– سایه پایین طولانی: سایه پایین حداقل دو برابر طول بدن است.

ساختار الگوی کندلی چکش چگونه است و چطور آن را تشخیص دهیم؟

ساختار الگوی کندلی چکش بسیار ساده و قابل درک است که هر شخصی میتواند با تمرین مستمر با سرعت بالا در بازار تشخیص بدهد. الگوی کندلی چکش دارای بدنهای کوچک و سایهای نسبتاً بلند در سمت پایین است این سایه نشان دهنده قدرتمند بودن خریداران است. به تصویر زیر توجه کنید:

تشخیص الگوی کندلی چکش بدین صورت است که ابتدا باید به بدنه آن توجه کرده و سپس به سایه آن دقت کنید که سایه در سمت پایین قرار گرفته و نشان دهنده فشار خرید در آن منطقه باشد.

کاربردهای الگوی کندلی چکش چیست و چگونه از آن استفاده کنیم؟

برای معامله کردن با الگوی کندلی چکش باید موارد زیر را به ترتیب رعایت کنید:

1. شناسایی الگوی چکش

الگوی چکش معمولاً در پایان یک روند نزولی ظاهر میشود و میتواند نشانهای از برگشت بازار باشد. این الگو دارای بدنهای کوتاه در بالا و سایهای بلند در پایین است که نشان دهنده فشار خرید قوی در طول دوره زمانی است که نمودار آن را نشان میدهد.

2. تایید الگو

قبل از اقدام به معامله بر اساس الگوی چکش، باید منتظر تأییدیه باشید که نشان دهد روند نزولی به پایان رسیده و بازار در حال تغییر جهت است. این تأیید میتواند به شکل یک شمع صعودی در روز بعدی باشد که بالاتر از بدنه چکش بسته شود.

3. ورود به معامله

پس از دریافت تأییدیه، میتوانید با یک استراتژی مدیریت ریسک ورود به معامله را برنامهریزی کنید. تعیین حد ضرر (Stop Loss) زیر سایه پایینی چکش و تعیین سود (Take Profit) بر اساس نسبت ریسک به سود مورد نظرتان اهمیت دارد.

4. مدیریت ریسک

مدیریت ریسک بخش حیاتی از معاملهگری است. همیشه باید میزان پولی که در هر معامله ریسک میکنید محدود و متناسب با اندازه حساب معاملاتیتان باشد.

5. آموزش و تمرین مداوم

معاملهگری مستلزم یادگیری و تمرین مستمر است. استفاده از حسابهای دمو برای تمرین و تکمیل مهارتهای معاملهگری قبل از ریسک کردن پول واقعی توصیه میشود با این کار شما با محیط واقعی بازار آشنا شده و مهارت خود را در تشخیص الگویهای کندلی افزایش دهید.

الگوی کندلی چکش همیشه در بازار به درستی عمل میکند؟!

میخواهیم درباره الگوی شمعی همر صحبت کنیم که آیا همیشه به درستی عمل میکند؟ در جواب باید بگویم خیر! نکته مهم این است که در بازارهای مالی هیچ چیزی همیشه کاملاً قابل اعتماد نیست، و الگوی همر یا همان چکش هم از این قاعده مستثنا نیست. بیایید نگاهی دقیقتر به چند نکته مهم بیندازیم:

1. مکان مهم است: جایی که الگوی همر ظاهر میشود خیلی اهمیت دارد. این الگو باید دقیقاً در پایان یک روند نزولی نمایان شود تا بتواند امید به تغییر جهت بازار را زنده کند. پس اول از همه به این نکته دقت کنید.

2. به صدای بازار گوش دهید: حجم معاملات در زمان ظهور الگوی همر میتواند اطلاعات مفیدی به ما بدهد. اگر حجم معاملات افزایش یابد، این میتواند نشاندهنده اعتبار بیشتر الگو و افزایش علاقه به خرید باشد.

3. کمک گرفتن از دیگر ابزار تکنیکال: استفاده از الگوی همر به تنهایی برای تصمیمگیری کافی نیست. همراهی این الگو با سایر ابزارهای تحلیلی مانند خطوط روند، سطوح حمایت و مقاومت، و اندیکاتورها میتواند به ما کمک کند تا دید بهتری نسبت به بازار داشته باشیم.

4. دید وسیعتری به بازار داشته باشید: بازار تحت تاثیر عوامل بسیاری است، از جمله اخبار اقتصادی و تصمیمات سیاستگذاران. این عوامل میتوانند روی کارایی الگوهای شمعی تاثیر بگذارند.

خلاصه مطالب:

الگوهای شمعی ابزارهای مهمی در تحلیل تکنیکی هستند که درک بهتری از حرکات قیمتی در بازارهای مالی را فراهم میکنند. این الگوها که ریشه در ژاپن دارند، به صورت بصری حرکت قیمتها را در یک بازه زمانی خاص نشان میدهند. الگوی چکش (Hammer) یکی از این الگوها است که عمدتاً در پایان دورههای نزولی ظاهر میشود و نشاندهنده احتمال برگشت بازار است.

برای شناسایی الگوی چکش، به دنبال شمعی با بدنه کوچک در بالا و سایه پایین طولانی باشید. این سایه طولانی نشاندهنده قدرت خریداران و احتمال تغییر جهت قیمت به سمت بالا است.

استفاده از الگوی چکش نیازمند توجه به چند نکته است:

1. مکان الگو* در نمودار بسیار مهم است و باید در پایان یک روند نزولی ظاهر شود.

2. حجم معاملات* در هنگام ظهور الگو میتواند اعتبار آن را تایید کند.

3. تایید الگو*با شمع صعودی در روز بعدی اهمیت دارد تا نشان دهد روند نزولی به پایان رسیده است.

4. مدیریت ریسک* و تعیین حد ضرر و سود بر اساس استراتژی معاملاتی خود مهم است.

با این حال، الگوی چکش همیشه به درستی عمل نمیکند و نباید به عنوان تنها ابزار برای تصمیمگیری استفاده شود. استفاده هوشمندانه از این الگو به همراه سایر ابزارهای تحلیل تکنیکال و توجه به شرایط کلی بازار میتواند به موفقیت معاملاتی کمک کند.

سخن آخر

الگوهای شمعی، به خصوص الگوی چکش، به عنوان ابزارهای کلیدی در تحلیل تکنیکی بازارهای مالی به ما کمک میکنند تا حرکات قیمتی را بهتر بفهمیم. استفاده مؤثر از الگوی چکش نیازمند توجه به موقعیت ظهور، حجم معاملات، تأیید الگو و مدیریت ریسک است. با این حال، مهم است که به خاطر داشته باشیم این الگو همواره قابل اعتماد نیست و باید در کنار سایر ابزارهای تحلیلی و با نگاهی باز به شرایط کلی بازار مورد استفاده قرار گیرد.