فهرست مطالب

مقدمهای بر صندوق طلا

پس از آشنایی با صندوق های سرمایه گذاری در این مقاله قصد معرفی صندوق طلا را داریم. در این شیوه سرمایه گذاری، مدیران صندوق با جمع آوری منابع مالی از افراد، آن ها را در شمش طلا و یا گواهی سپرده سکه طلا سرمایه گذاری می کنند.

صندوق طلا چیست؟

صندوقهای سرمایهگذاری را میتوان به عنوان یکی از روشهای غیرمستقیم سرمایهگذاری شناخت. این صندوقها به گونهای طراحی شدهاند که افراد میتوانند با سرمایههای خرد یا کلان خود، در آنها سرمایه گذاری نمایند. مدیریت صندوق با استفاده از منابع مالی جمعآوری شده، در کلاسهای دارایی معینی اقدام به سرمایهگذاری میکند. به عنوان مثال، در صندوقهای طلا، سرمایه افراد در گواهیهای سپرده سکه طلا یا شمشهای طلا سرمایه گذری میشود. در نتیجه، ارزش واحدهای سرمایهگذاری در این صندوقها تحت تأثیر نرخ طلا، قیمت دلار در بازار آزاد و قیمت جهانی اونس طلا تغییر میکند.

ویژگی صندوقهای طلا

قابل معامله بودن

صندوقهای طلا از نوع قابل معامله (ETF) هستند؛ بنابراین برای خرید و فروش واحدهای صندوق نیازی به صدور و ابطال نیست و میتوانید واحدهای این صندوقها را به صورت آنلاین از طریق پنل کارگزاریهایی که دارای مجوز معاملات بورس کالا هستند خرید و فروش نمایید.

سرمایه گذاری با مبالغ اندک

قیمت واحدهای صندوقهای طلا (حدود چند هزار تومان) بسیار کمتر از قیمت 1 گرم طلا یا یک ربع سکه است؛ بنابراین شما با سرمایه اندک نیز میتوانید از فرصت سرمایه گذاری در طلا بهرهمند شوید. این در حالی است که برای خرید یک گرم طلا یا سکه نیاز به چند میلیون تومان سرمایه است.

نقدشوندگی مناسب

در حالی که برای فروش سکه و طلا فیزیکی کارمزد نسبتاً بالایی باید پرداخته شود و گاهاً ممکن است فروش آن با سختی همراه باشد. اما در صندوقهای طلا به واسطه وجود رکن بازارگردان فروش واحدهای صندوق به سهولت انجام میپذیرد. همچنین در زمانهای رشد یا افت قیمت طلا نیز درگیر صفوف خرید و فروش نمیشوید.

مصون بودن از دست رفتن دارایی

دارا بودن هر نوع طلا در قالب سکه، شمش، آب شده و… همواره ریسک دزدی را برای دارنده به همراه دارد. یکی از ویژگیهایی که جذابیت این نوع صندوقها را در بین سرمایه گذاران افزایش میدهد مصون بودن ریسک دزدی برای خریدار است. زمانی که شما واحدهای صندوق را خریداری میکنید دارنده اوراق بهادار هستید و نه طلای فیزیکی بنابراین ریسک دزدی و از دست رفتن دارایی برای شما وجود ندارد.

صندوق طلا مناسب چه کسانی است؟

صندوقهای طلا به ویژه برای دو دسته از سرمایهگذاران مناسب هستند. اول، افرادی که به دنبال سرمایهگذاری در بازار طلا هستند اما بودجه کمتری در اختیار دارند و میخواهند با سرمایهای اندک، از فرصتهای بازار طلا بهرهمند شوند.

دوم، افرادی که نگرانیهایی در خصوص نگهداری امن طلا در شکل فیزیکی دارند؛ چه از بابت خطر سرقت و یا فقدان مکانی امن برای ذخیرهسازی. سرمایهگذاری در صندوقهای طلا این امکان را به آنها میدهد تا با خیالی آسودهتر، به استفاده از پتانسیل رشد قیمت طلا بپردازند، بدون آنکه نیازی به نگرانی درباره مسائل مرتبط با نگهداری فیزیکی آن داشته باشند.

چرا در طلا سرمایه گذاری کنیم؟

طلا از دوران باستان به عنوان یک دارایی ارزشمند در شرایط بیثباتی بازار، ناآرامیهای اجتماعی و جنگها مورد توجه قرار گرفته است. به همین دلیل، در زمانهایی که چنین وقایعی اتفاق میافتند، تمایل سرمایهگذاران به خرید طلا به طور معمول افزایش مییابد. این فلز گرانبها به عنوان یک وسیله برای حفظ ارزش پول و ثروت در طول زمان شناخته شده است که این ویژگی آن را به یک انتخاب محبوب برای حفاظت از داراییها در برابر تورم و افت ارزش پول تبدیل کرده است.

با این حال، انتخاب طلا برای سرمایهگذاری، نیازمند توجه به افق زمانی فرد است. هر چند طلا میتواند در بلندمدت به عنوان یک سپر محافظتی در برابر نوسانات اقتصادی و بحرانها عمل کند، در دورههای کوتاهمدت، قیمت آن میتواند دارای نوسانات قابل توجه و ریسک باشد. این بدین معناست که سرمایهگذاران باید استراتژی خود را بر اساس تحمل ریسک، اهداف سرمایهگذاری و دوره زمانی مورد نظر خود تنظیم کنند. سرمایهگذاری در طلا میتواند بخشی از یک استراتژی تنوعبخشی به پورتفوی سرمایهگذاری باشد، اما مهم است که با دقت و آگاهی از نوسانات بازار و تأثیرات آن بر بازدهی در کوتاهمدت و بلندمدت، این کار را انجام داد.

بازدهی صندوق طلا در ایران

صندوقهای طلا در ایران، به لطف مدیریت حرفهای و استقبال گسترده از سوی سرمایهگذاران به دنبال خرید واحدهای سرمایهگذاری، عموماً توانستهاند بازدهی بالاتری نسبت به سکه تمام بهار آزادی کسب نمایند. این عملکرد بهتر نتیجه دقت و تخصص مدیران صندوق در انتخاب استراتژیهای سرمایهگذاری و توانایی آنها در استفاده از فرصتهای بازار به نفع سرمایهگذاران است. علاوه بر این، تقاضای بالا برای واحدهای سرمایهگذاری در این صندوقها نیز نشاندهنده اعتماد عمومی به این نوع سرمایهگذاری است که میتواند به تقویت پایههای مالی صندوق و بهبود بیشتر بازدهی کمک کند.

صندوق طلا بهتر است یا سکه

وزن سرمایه گذاری در شمش و سکه طلا در هر صندوق متفاوت است، این امر ترکیبات گوناگونی را ایجاد میکند که میتواند بر بازدهی صندوق تأثیر بگذارد. در دورههایی که اختلاف قیمتی یا “حباب” بین شمش و سکه تغییر میکند، این تنوع میتواند به نفع سرمایه گذاران باشد. به عبارت دیگر، بسته به شرایط بازار، افزایش یا کاهش این حبابها میتواند منجر به بازدهی بالاتر یا پایینتری برای سرمایه گذاران شود. این انعطاف پذیری در ترکیب سرمایهگذاری به صندوقها اجازه میدهد تا با تطبیق پذیری بیشتری در برابر نوسانات بازار عمل کنند و عملکرد بهتری را در مقایسه با تکیه صرف بر یکی از این داراییها به دست آورند.

ریسک صندوق طلا

قیمت هر واحد از صندوقهای طلا بر اساس داراییهای آن، شامل گواهی سپرده و شمش طلا، تعیین میشود؛ لذا، ضروری است که عوامل مؤثر بر قیمت شمش و سکه طلا را مورد بررسی قرار دهیم.

قیمت انواع طلا در ایران بر اساس نرخ جهانی انس طلا و نرخ دلار در بازار آزاد مشخص میشوند، بنابراین نوسانات در این نرخها تأثیر گستردهای بر قیمت شمش و سکه دارند. در دورههایی که نرخ دلار و انس طلا دچار افزایش یا کاهش ناگهانی میشوند، قیمت واحدهای صندوق به شکل چشمگیری تغییر میکند که این میتواند منجر به ایجاد حبابهای قیمتی مثبت یا منفی شود. گرچه با گذشت زمان، اختلاف بین قیمت بازار و قیمت واقعی واحدها معمولاً کاهش مییابد، اما باید توجه داشت که این نوسانات یکی از ریسکهای سرمایهگذاری در این نوع صندوقها است.

عوامل خارجی مانند بلایای طبیعی، جنگها و نا آرامیهای سیاسی، جنگهای تجاری، ریسکهای مالی ناشی از افزایش ناگهانی نرخ بهره، و چرخههای اقتصادی نیز بر نرخ انس جهانی طلا تأثیر میگذارند.

علاوه بر این، عوامل داخلی مانند سیاستهای پولی و مالی کشور، نا آرامیهای سیاسی داخلی، و تأثیرات تقویمی به عنوان مؤلفههای مهم تأثیرگذار بر نرخ طلای داخلی شناخته میشوند. این عوامل متنوع باید در هنگام تصمیمگیری برای سرمایهگذاری در صندوقهای طلا و هنگام ارزیابی ریسکها و پتانسیلهای بازدهی به دقت مد نظر قرار گیرند.

چطور در صندوق طلا سرمایه گذاری کنیم؟

برای سرمایه گذاری در صندوق های طلا کافی است با داشتن کد بورسی فعال از طریق پنل معاملات کارگزاری های عضو بورس کالا اقدام به خرید واحد های صندوق نمایید.

ساعت معاملات صندوق طلا، از ساعت 12:00 الی 15:00 روز های شنبه الی چهارشنبه (به جز روزهای تعطیل رسمی) می باشد. پیش گشایش این صندوق ها از ساعت 11:30 تا 12:00 می باشد.حداقل مبلغ خرید صندوق های طلا 100,000 تومان است.

دامنه نوسان صندوق طلا چقدر است؟

قیمت هر واحد صندوق طلا در یک روز میتواند حداکثر و حداقل 10% افزایش یا کاهش داشته باشد. به طور مثال هر واحد صندوق طلای الف به قیمت 1000 تومان معامله می شود، قیمت هر واحد در یک روز می تواند به 1100 تومان افزایش و به 900 تومان کاهش یابد.

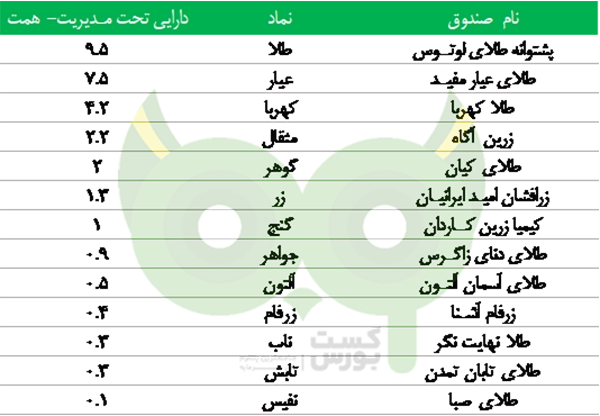

صندوقهای طلا فعال در بازار سرمایه ایران

در زمان نگارش این مقاله، حدود 30 هزار میلیارد تومان (همت) منابع مالی در صندوقهای طلا سرمایه گذاری شده است.

سخن آخر

با ظهور صندوقهای سرمایه گذاری، به خصوص صندوق طلا، بازار سرمایه شاهد تکامل و پیشرفت قابل توجهی در زمینه ابزارهای سرمایه گذاری غیرمستقیم بوده است. این صندوقها که تحت مدیریت حرفهای قرار دارند و با کارمزدهای بسیار پایین فعالیت میکنند، به دنبال ایجاد بازدهی معادل یا حتی بیشتر از بازدهی طلا از طریق سرمایه گذاری در داراییهای مبتنی بر طلا هستند. از جمله مزایای این صندوقها، میتوان به آسانی خرید و فروش واحدهای سرمایه گذاری و فواید قابل ملاحظهای که ارائه میدهند، اشاره کرد که این امر سبب جذب حجم قابل توجهی از منابع به این صندوقها شده است.